การเปิดกราฟแล้วคำสั่งไม่เข้า หรือราคากระโดดขณะปิดจอเป็นเหตุการณ์ที่นักเทรดไทยคุ้นเคยดี และมักจบด้วยคำถามว่าเกิดจากอะไรบนฝั่งโบรกเกอร์ การเข้าใจว่า เทคโนโลยีโบรกเกอร์ฟอเร็กซ์ ทำงานอย่างไรช่วยแยกแยะปัญหาอย่าง latency, การจับคู่คำสั่ง และการบริหารสภาพคล่องก่อนตัดสินใจเปลี่ยนโบรกเกอร์หรือปรับกลยุทธ์การซื้อขายฟอเร็กซ์

เมื่อรู้จักองค์ประกอบเช่น ระบบแมตชิ่ง, เซิร์ฟเวอร์โฮสติ้ง, และ API สำหรับการส่งคำสั่ง จะเห็นภาพว่าทำไมบางโบรกเกอร์เหมาะกับสเกลสวิงเทรดและบางรายเหมาะกับการเทรดความถี่สูง หากต้องการทดสอบความเร็วและความเสถียรจริงๆ ลองเปิดบัญชีทดสอบกับ XM, เปรียบเทียบสเปรดบนบัญชีกับ FBS, สำรวจการเทรดบนคลาวด์ของ net/brokers/exness/” target=”_blank” rel=”noopener noreferrer”>Exness, หรือทดสอบ API และความเสถียรกับ HFM เพื่อเห็นความต่างของนวัตกรรมฟอเร็กซ์ ในการเลือกโบรกเกอร์ที่ตรงกับสไตล์การซื้อขายของคุณ

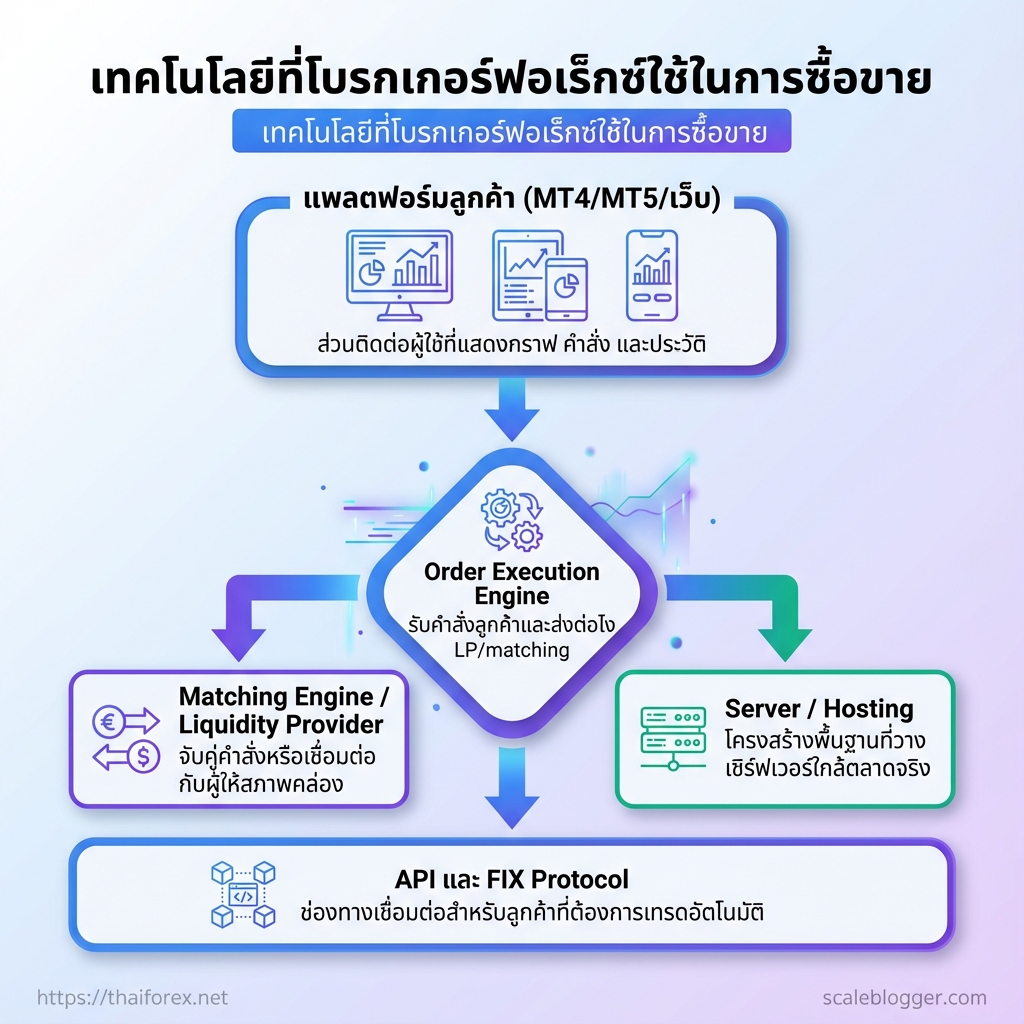

เทคโนโลยีโบรกเกอร์ฟอเร็กซ์คืออะไร?

เทคโนโลยีโบรกเกอร์ฟอเร็กซ์ คือชุดระบบซอฟต์แวร์และฮาร์ดแวร์ที่ทำให้การซื้อขายสกุลเงินทำได้รวดเร็ว แม่นยำ และเชื่อถือได้ — ตั้งแต่การส่งคำสั่งของผู้เทรดจนถึงการจับคู่กับสภาพคล่องและการประมวลผลผลลัพธ์ การออกแบบและการตั้งค่าของเทคโนโลยีเหล่านี้มีผลโดยตรงต่อ latency, สเปรด, การขาดการเชื่อมต่อ และประสบการณ์การเทรดโดยรวม

ขอบเขตของเทคโนโลยีโบรกเกอร์: องค์ประกอบทั้งหมดที่เชื่อมต่อกับการรับ-ส่งคำสั่ง การจัดการความเสี่ยง และการให้บริการลูกค้า เช่น เซิร์ฟเวอร์, matching engine, โปรโตคอลการเชื่อมต่อ และแพลตฟอร์มลูกค้า

ส่วนประกอบหลักที่ผู้ใช้ควรรู้

Order Execution Engine: ระบบที่รับคำสั่งซื้อขายและส่งต่อไปยังผู้ให้สภาพคล่องหรือ matching engine

Matching Engine / Liquidity Provider: ส่วนที่จับคู่คำสั่งหรือเชื่อมต่อกับ LPs เพื่อให้มีราคาที่แท้จริงและสภาพคล่อง

Server / Hosting: โครงสร้างพื้นฐานที่วางเซิร์ฟเวอร์ใกล้ตลาดจริงเพื่อ ลด latency และเพิ่มความเสถียร

API และ FIX Protocol: ช่องทางเชื่อมต่อสำหรับลูกค้าที่ต้องการเทรดอัตโนมัติ หรือต่อกับระบบภายนอก

แพลตฟอร์มลูกค้า (MT4/MT5/เว็บ): ส่วนติดต่อผู้ใช้ที่แสดงกราฟ คำสั่ง และประวัติการเทรด เช่น MetaTrader 4, MetaTrader 5 หรือเว็บเทอร์มินัล

ปัจจัยที่กระทบประสบการณ์การเทรด

- ความหน่วงเวลา (latency): ยิ่งต่ำ ยิ่งได้ราคาที่ใกล้กับตลาดจริง

- การจัดการคำสั่ง: re-quotes และ slippage เกิดจากการออกแบบ engine ที่ไม่เหมาะสม

- ความเสถียรของเซิร์ฟเวอร์: การงดให้บริการชั่วคราวทำให้เทรดสูญเสียโอกาสหรือขาดทุน

- API/ปลั๊กอินที่ดี: ช่วยให้การเทรดอัตโนมัติและระบบจัดการความเสี่ยงทำงานได้อย่างต่อเนื่อง

การเลือกโบรกเกอร์จึงไม่ใช่แค่ดูสเปรดหรือโบนัส แต่ต้องเข้าใจว่าเทคโนโลยีเบื้องหลังทำงานอย่างไร ถ้าต้องการทดสอบแพลตฟอร์มและ latency ให้พิจารณา เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency หรือ ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง เพื่อสัมผัสประสบการณ์จริง

เปรียบเทียบส่วนประกอบหลักของเทคโนโลยีโบรกเกอร์และหน้าที่ของแต่ละส่วน

| ส่วนประกอบ | หน้าที่หลัก | ผลต่อการเทรด | ตัวอย่างเทคโนโลยี/แพลตฟอร์ม |

|---|---|---|---|

| Order Execution Engine | รับคำสั่งลูกค้าและส่งต่อไปยัง LP / matching | ความเร็วในการตอบสนองและความแม่นยำของคำสั่ง | บางโบรกใช้งาน engine แบบ DMA/STA |

| Matching Engine / Liquidity Provider | จับคู่คำสั่งหรือเชื่อมต่อกับผู้ให้สภาพคล่อง | มีผลต่อสเปรด, slippage, depth | ECN, STP, LPs (ธนาคาร/โปรไวเดอร์) |

| Server / Hosting | ให้พื้นที่ประมวลผลและเชื่อมต่อกับตลาด | Latency, uptime, ความเสถียร | VPS, Data centers ใกล้ London/NY |

| API และ FIX Protocol | ให้การเชื่อมต่อสำหรับเทรดอัตโนมัติและระบบภายนอก | ปรับแต่งกลยุทธ์อัตโนมัติและการรายงาน | REST API, WebSocket, FIX |

| แพลตฟอร์มลูกค้า (MT4/MT5/เว็บ) | แสดงราคา, ส่งคำสั่ง, วิเคราะห์กราฟ | ประสบการณ์ผู้ใช้, ฟีเจอร์ EA, indicator | MetaTrader 4, MetaTrader 5, เว็บเทอร์มินัล |

Key insight: ตารางนี้แสดงว่าทุกชิ้นส่วนทำงานร่วมกัน—ปัญหาที่จุดใดจุดหนึ่งสามารถแปลเป็นความเสี่ยงหรือโอกาสในการเทรดได้ การทดสอบบัญชีเดโมหรือบัญชีจริงแบบเล็กๆ จะช่วยให้เห็นพฤติกรรมจริงของ execution, latency และความเสถียรของแพลตฟอร์มก่อนขยายพอร์ตการลงทุน

เทคโนโลยีที่ดีทำให้การซื้อขายเป็นเรื่องเชื่อถือได้และคาดการณ์ได้มากขึ้น; การรู้จักส่วนประกอบเหล่านี้ช่วยให้ตัดสินใจเลือกโบรกเกอร์ได้ฉลาดกว่าแค่ดูสเปรดหรือโบนัสอย่างเดียว.

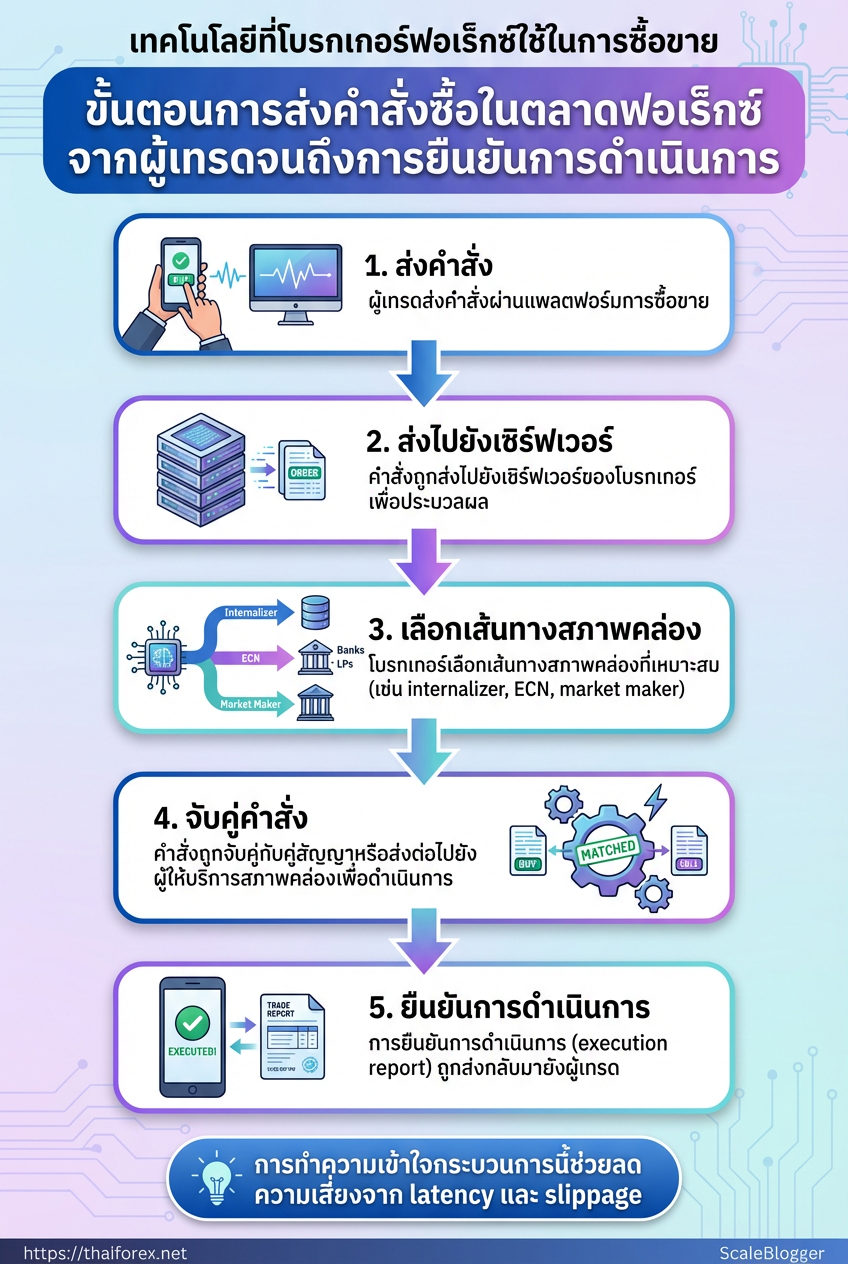

การทำงานของระบบส่งคำสั่งซื้อ (How Order Execution Works)

การส่งคำสั่งซื้อในตลาดฟอเร็กซ์เป็นกระบวนการต่อเนื่องที่เริ่มจากการกดปุ่มสั่งซื้อในแพลตฟอร์มและจบเมื่อคำสั่งถูกจับคู่กับตลาดหรือผู้ให้บริการสภาพคล่อง การเข้าใจขั้นตอนและตัวแปรที่กระทบเวลาในการประมวลผลช่วยลดความเสี่ยงของ latency และ slippage ที่ไม่พึงประสงค์ และทำให้การตัดสินใจซื้อขายแม่นยำขึ้น

ลำดับหลักของการส่งคำสั่ง

- ผู้เทรดส่งคำสั่งผ่านแพลตฟอร์ม

- คำสั่งถูกส่งไปยังเซิร์ฟเวอร์ของโบรกเกอร์

- โบรกเกอร์เลือกเส้นทางสภาพคล่อง (internalizer / ECN / market maker)

- คำสั่งถูกจับคู่กับคู่สัญญา หรือส่งต่อไปยังผู้ให้บริการสภาพคล่อง

- การยืนยันการดำเนินการ (execution report) ถูกส่งกลับมายังผู้เทรด

Term: latency latency: เวลาที่ใช้ตั้งแต่แพลตฟอร์มส่งคำสั่งจนถึงการตอบกลับจากเซิร์ฟเวอร์ (วัดเป็นมิลลิวินาที)

Term: slippage slippage: ความแตกต่างระหว่างราคาที่คาดหวังและราคาจริงเมื่อคำสั่งถูกดำเนินการ

ปัจจัยภายนอกที่มีผลต่อเวลาในการประมวลผลมีทั้งทางเทคนิคและเชิงตลาด

เครือข่ายและที่ตั้งเซิร์ฟเวอร์: ระยะทางทางกายภาพเพิ่ม latency ความหนาแน่นของคำสั่ง: เวลาช่วงข่าวทำให้คำสั่งติดคิวหรือเกิดการรีโพรไอร์ริไทซิ่ง ประเภทคำสั่ง: Market Order มักดำเนินเร็วกว่า แต่เสี่ยงต่อ slippage สูงกว่า Limit/Stop คุณภาพของโบรกเกอร์/ผู้ให้สภาพคล่อง: ระบบที่มี matching engine เร็วและ colocated servers ลด latency ได้ดี

แสดงตัวอย่างค่าประมาณ latency ในสถานการณ์ต่าง ๆ เพื่อให้ผู้อ่านเห็นความแตกต่างจริง

| สถานการณ์ | ตำแหน่งเซิร์ฟเวอร์ | ประมาณ latency (ms) | ผลลัพธ์ที่คาดว่าจะเกิดขึ้น |

|---|---|---|---|

| เทรดจากประเทศไทย → เซิร์ฟเวอร์เอเชีย | สิงคโปร์/ฮ่องกง | 20–60 | ดำเนินการรวดเร็ว, slippage ต่ำ |

| เทรดจากประเทศไทย → เซิร์ฟเวอร์ยุโรป | ลอนดอน | 80–180 | เพิ่มความเสี่ยง slippage ในข่าว |

| ช่วงข่าวสำคัญ → ความหนาแน่นสูง | ใดๆ | 150–500+ | คำสั่งติดคิว, slippage สูง |

| ประเภทคำสั่ง Market Order | ขึ้นกับเซิร์ฟเวอร์ | 20–200 | ดำเนินเร็ว แต่ slippage ผันผวน |

| ประเภทคำสั่ง Limit/Stop | ขึ้นกับเซิร์ฟเวอร์ | 50–300 | อาจไม่ถูกเติมทันที แต่ควบคุมราคาได้ดีกว่า |

การทดลอง ping ระหว่างสถานที่และการทดสอบบัญชีเดโมช่วยให้เห็นค่าจริงของ latency สำหรับการตั้งค่าแต่ละคน หากต้องการทดสอบแพลตฟอร์มจริงควรเริ่มจากบัญชีทดลอง เช่น เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency หรือ ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง เพื่อเปรียบเทียบผลลัพธ์ในสภาพแวดล้อมจริง

การรู้จักลำดับการส่งคำสั่งและปัจจัยที่กระทบเวลาทำให้ปรับกลยุทธ์ได้เหมาะสมกว่า — จะเลือกเซิร์ฟเวอร์ ใกล้เคียงหรือประเภทคำสั่งที่ควบคุมราคาได้ เพื่อให้การซื้อขายมีประสิทธิภาพและปลอดภัยมากขึ้น.

แพลตฟอร์มเทรดและอินเทอร์เฟซกับผู้ใช้

แพลตฟอร์มเทรดกำหนดประสบการณ์การซื้อขายตั้งแต่การวิเคราะห์ไปจนถึงการจัดการความเสี่ยง — เลือกผิดแล้วระบบดีแค่ไหนก็ช่วยไม่มาก ความแตกต่างเชิงฟีเจอร์ระหว่าง MT4 และ MT5, ข้อดีของเว็บเทรดกับแอปมือถือ และวิธีจับคู่แพลตฟอร์มกับสไตล์การเทรดเป็นเรื่องที่ต้องเข้าใจตั้งแต่แรกเพื่อทำงานได้มีประสิทธิภาพ

ประเภทแพลตฟอร์มและเปรียบเทียบคุณสมบัติ

| ฟีเจอร์ | MT4 | MT5 | เว็บเทรด | แอปมือถือ |

|---|---|---|---|---|

| การวิเคราะห์แบบมัลติไทม์เฟรม | ✓ หลาย TF แต่ต้องเทมเพลต | ✓ สนับสนุนหลาย TF และกราฟขั้นสูง | ✓ ขึ้นกับโบรกเกอร์ (ส่วนมากมีหลาย TF) | ✓ พื้นฐานถึงกลาง (มักจำกัด TF) |

| รองรับ EA/อัลกอริทึม | ✓ MQL4 และ EA แบบดั้งเดิม |

✓ รองรับ MQL5, backtest ระดับลึก |

✗ ส่วนใหญ่ไม่มี EA โดยตรง (มี API บางเจ้า) | ✗ ไม่รองรับ EA (แจ้งเตือน/เทรดด้วยมือถือ) |

| คำสั่งแบบเชิงลึก (Stop-limit, Fill policy) | ✓ คำสั่งพื้นฐาน, บาง broker มีเงื่อนไขจำกัด | ✓ คำสั่งเชิงลึกกว่า, การจัดการคำสั่งเพิ่มเติม | ✗ ขึ้นกับ UI โบรกเกอร์, บางรายมี Stop-limit | ✓ เบื้องต้น; บางแอพมี Stop-limit แต่ Fill policy จำกัด |

| ความเร็ว/ความเสถียร | ✓ เบา, เสถียรสำหรับเทรดเดย์เทรด | ✓ ปรับปรุงสำหรับความหนาแน่นข้อมูลสูง | ✓ เร็วถ้าเว็บเทคโนโลยีทันสมัย (WebSocket) | ✓ ขึ้นกับเครือข่ายมือถือและแอพ |

| การปรับแต่งอินเทอร์เฟซ | ✓ ธีม, อินดิเคเตอร์, แถบเครื่องมือ | ✓ มากกว่า MT4: กราฟ, กริด, DOM | ✓ ขึ้นกับโบรกเกอร์—สามารถปรับได้มาก | ✓ จำกัด แต่ใช้งานสะดวกและเข้าถึงเร็ว |

การวิเคราะห์นี้แสดงให้เห็นว่า MT4 เหมาะกับผู้เริ่มต้นหรือผู้ที่ใช้ EA แบบดั้งเดิม ขณะที่ MT5 เหมาะกับเทรดเดอร์ที่ต้องการฟีเจอร์เชิงลึกและ backtest ขนาดใหญ่ เว็บเทรดเหมาะกับคนที่ไม่ต้องการติดตั้งโปรแกรม และแอปมือถือเหมาะกับการติดตามและจัดการตำแหน่งระหว่างวัน

เลือกแพลตฟอร์มตามสไตล์การเทรด: 1. สำหรับสเกลสั้น/เดย์เทรด: เลือกแพลตฟอร์มที่ให้ latency ต่ำและการตั้งคำสั่งรวดเร็ว เช่น MT4/MT5 บนเซิร์ฟเวอร์ใกล้ 2. สำหรับการวิเคราะห์เชิงลึกและอัลกอริทึม: เลือก MT5 และสภาพแวดล้อม MQL5 ที่รองรับ backtest ขั้นสูง 3. สำหรับการติดตามแบบเคลื่อนที่: ให้แอปมือถือที่มีการแจ้งเตือนและคำสั่งง่าย

ตัวอย่างการทดสอบแพลตฟอร์ม: เปิดบัญชีทดลองเพื่อลอง latency และการดำเนินคำสั่ง — โดยปกติแนะนำให้ เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency หรือ สำรวจข้อเสนอของ Exness สำหรับการเทรดบนคลาวด์ เพื่อดูความเสถียรของเซิร์ฟเวอร์

การเลือกแพลตฟอร์มที่เหมาะสมจะลดเวลาที่เสียไปกับปัญหาเชิงเทคนิคและเพิ่มความแม่นยำในการตัดสินใจซื้อขาย — ลงเวลาทดสอบจริงด้วยบัญชีเดโมก่อนนำเงินจริงเข้าตลาดจะช่วยประหยัดทั้งเงินและความเครียดได้อย่างเห็นผล.

การจัดการสภาพคล่องและการเชื่อมต่อกับผู้ให้ทันสภาพคล่อง (LP)

การเชื่อมต่อกับผู้ให้ทันสภาพคล่องกำหนดว่าออร์เดอร์จะถูกส่งไปยังตลาดอย่างไรและราคา/การดำเนินการจะออกมาเป็นแบบไหน — นี่คือปัจจัยพื้นฐานที่จะตัดสินสเปรด ความเร็ว และความเสถียรของการดำเนินคำสั่งเมื่อซื้อขายฟอเร็กซ์ เทคโนโลยีโบรกเกอร์ฟอเร็กซ์ และโมเดลการดำเนินคำสั่งสามแบบหลักที่ต้องรู้คือ STP, ECN, และ MM (Market Maker) ซึ่งแต่ละแบบมีผลต่อการคอนฟลิกต์ของผลประโยชน์และประสบการณ์ผู้เทรดต่างกันอย่างชัดเจน

STP: โมเดลที่ส่งคำสั่งตรงไปยังผู้ให้สภาพคล่องหลายแห่งโดยไม่ผ่านการเป็นผู้ตัดสินของโบรกเกอร์

ECN: เครือข่ายที่ให้ผู้เทรดและผู้ให้สภาพคล่องเข้าประมูลราคาแบบตรง ส่งผลให้เกิดราคาตลาดจริงและสเปรดแคบในช่วงสภาพคล่องสูง

MM: โบรกเกอร์เป็นฝ่ายตรงข้ามของคำสั่งลูกค้า จัดการสเปรดภายในและอาจมีข้อขัดแย้งด้านผลประโยชน์ แต่ให้สภาพแวดล้อมการเทรดที่คาดการณ์ได้ในช่วงเวลาที่ตลาดผันผวน

Hybrid/ผสม: รวมข้อดีของหลายโมเดล เช่น ECN ในคู่หลัก และ MM สำหรับคู่ที่มีสภาพคล่องต่ำ

หลักการที่ต้องพิจารณาเมื่อเลือกโบรกเกอร์: ความโปร่งใสของราคา: ECN มักให้ราคาตลาดจริงมากกว่า ต้นทุนรวม: STP/ECN อาจมีคอมมิชชั่นชัดเจน แต่สเปรดแคบกว่า MM ความเสถียรการดำเนินการ: MM บางรายให้การดำเนินทันทีในสภาวะความผันผวน ความเสี่ยงการขัดแย้งผลประโยชน์: MM อาจมีแรงจูงใจทางธุรกิจที่ไม่สอดคล้องกับผู้เทรด

- ตรวจสอบสเปรดและคอมมิชชั่นของโบรกเกอร์ในบัญชีจริงหรือเดโม ก่อนตัดสินใจเปิดบัญชีจริง

- วัด latency และ slippage โดยส่งคำสั่งขนาดจริงในช่วงเวลาต่าง ๆ และเปรียบเทียบผลลัพธ์

- ถ้าต้องการเทรดสเกลเล็กหรือใช้สเกลความถี่สูง ให้มองหา ECN/ผสมที่มี API และสภาพคล่องจากธนาคารใหญ่

เปรียบเทียบโมเดลการดำเนินคำสั่งหลักๆ เพื่อช่วยผู้อ่านเข้าใจข้อดีข้อเสีย

| โมเดล | วิธีทำงาน | ผลต่อสเปรด/คอมมิชชั่น | เหมาะกับนักเทรดแบบไหน |

|---|---|---|---|

| STP | ส่งคำสั่งไปยัง LP หลายรายโดยอัตโนมัติ | สเปรดปานกลาง–แคบ, อาจไม่มีคอมมิชชั่นหรือมีต่ำ | นักเทรดทั่วไปที่ต้องการความสมดุลต้นทุน/การดำเนิน |

| ECN | รวมราคาจาก LP และนักเทรดอื่น ๆ แบบออร์เดอร์บุ๊ก | สเปรดแคบ, คอมมิชชั่นชัดเจน | สเกลเล็ก/เทรดเดย์, ผู้ใช้ EA และ HFT เบื้องต้น |

| Market Maker (MM) | โบรกเกอร์ตั้งราคาเองและรับสถานะตรงข้าม | สเปรดกว้างในบางช่วง, ค่าธรรมเนียมต่ำหรือไม่มี | เทรดเดอร์รายย่อย, ผู้ที่ต้องการสภาพแวดล้อมคาดการณ์ได้ |

| Hybrid/ผสม | ผสม ECN/STP กับ MM ตามสภาพคล่องของคู่สกุล | ยืดหยุ่น: สเปรดแคบกับคู่หลัก, มีการจัดการคู่รอง | ผู้ที่ต้องการสมดุลระหว่างต้นทุนและการเข้าถึงสภาพคล่อง |

การวิเคราะห์เบื้องต้น: โมเดล ECN เหมาะกับผู้ที่เน้นต้นทุนแบบโปร่งใสและต้องการราคาตลาดจริง ในขณะที่ MM ให้ความแน่นอนในช่วงที่ตลาดผันผวน STP อยู่ตรงกลางและมักเหมาะกับนักเทรดที่ต้องการสมดุลระหว่างต้นทุนและการดำเนินคำสั่ง การทดลองบัญชีเดโมกับโบรกเกอร์ต่าง ๆ จะช่วยให้เห็นความแตกต่างเชิงปฏิบัติได้ชัดเจน

ทดลองเปิดบัญชีเดโมหรือจริงกับผู้ให้บริการต่าง ๆ เพื่อทดสอบ latency และสเปรดด้วยตัวเอง: เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency, ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง, สำรวจข้อเสนอของ Exness สำหรับการเทรดบนคลาวด์, ทดสอบ HFM เพื่อเปรียบเทียบความเสถียรและ API

การเข้าใจโมเดลเหล่านี้ช่วยให้เลือกโบรกเกอร์ที่เข้ากับกลยุทธ์การเทรดจริง ๆ — การทดสอบด้วยบัญชีเดโมและการวัดผลเชิงปฏิบัติจะเปิดเผยความต่างที่ตัวเลขการตลาดมักไม่บอกโดยตรง.

📝 Test Your Knowledge

Take this quick quiz to reinforce what you’ve learned.

ความปลอดภัยและการปกป้องข้อมูล

ความปลอดภัยข้อมูลเป็นเรื่องที่ต้องให้ความสำคัญเท่าๆ กับกลยุทธ์การเทรด — ถ้าข้อมูลหรือเงินถูกโจมตี การเทรดทั้งหมดก็มีความเสี่ยงสูงขึ้นอย่างมาก นี่คือรายการมาตรการพื้นฐานที่นักเทรดควรตรวจสอบพร้อมวิธีปฏิบัติจริงบนเว็บไซต์โบรกเกอร์

มาตรการความปลอดภัยที่ควรตรวจสอบ

- การควบคุมการเข้าถึง (Authentication): ตรวจว่ามี

2FAหรือการยืนยันตัวตนแบบสองขั้นตอน และรองรับการยืนยันผ่านแอปเช่น Google Authenticator หรือ SMS - การเข้ารหัสข้อมูล (Encryption): มองหาไอคอนล็อก (padlock) และ URL ที่ขึ้นด้วย

https://เมื่อเข้าสู่ระบบหรือทำธุรกรรม - การแยกบัญชีลูกค้า (Segregated Accounts): ยืนยันว่าโบรกเกอร์เก็บเงินลูกค้าแยกจากบัญชีบริษัทเพื่อปกป้องเงินทุนในกรณีล้มละลาย

- ใบอนุญาตและการกำกับดูแล (Regulation): ตรวจสอบหมายเลขใบอนุญาตและหน่วยงานกำกับดูแลบนหน้าเว็บ แล้วยืนยันกับเว็บไซต์ของหน่วยงานนั้น

- นโยบายการถอนเงินชัดเจน (Withdrawal Policy): อ่านเงื่อนไขการถอนเงิน ระยะเวลา และค่าธรรมเนียมที่ระบุชัด

- นโยบายความเป็นส่วนตัว (Privacy Policy): ตรวจว่าเก็บข้อมูลอะไรบ้างและให้สิทธิอย่างไรกับผู้ใช้

- การสำรองข้อมูลและความต่อเนื่อง (Backups & Business Continuity): มีการประกาศแผนรับมือระบบล่มหรือภัยพิบัติหรือไม่

วิธีตรวจสอบบนเว็บไซต์โบรกเกอร์ (ขั้นตอนปฏิบัติ)

- เปิดหน้าแรกของโบรกเกอร์และค้นหาเมนู Regulation หรือ About us

- หาหมายเลขใบอนุญาตและคัดลอกเพื่อยืนยันกับเว็บไซต์ของหน่วยงานกำกับดูแล

- คลิกไอคอนล็อกบนบราวเซอร์เพื่อเช็ก

SSL/TLSและข้อมูลใบรับรอง - ทดลองกระบวนการสมัครและถอนเงินในบัญชีเดโมก่อนฝากเงินจริง

- อ่าน

Privacy PolicyและTerms & Conditionsเพื่อดูการใช้ข้อมูลและการแบ่งปันกับบุคคลที่สาม

ตัวอย่างการใช้เครื่องมือทดสอบ

- ทดสอบแพลตฟอร์มและ latency: เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency

- เปรียบเทียบสเปรดและการดำเนินคำสั่ง: ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง

- ทดสอบการเชื่อมต่อเซิร์ฟเวอร์คลาวด์: สำรวจข้อเสนอของ Exness สำหรับการเทรดบนคลาวด์

- ตรวจสอบความเสถียรและ API: ทดสอบ HFM เพื่อเปรียบเทียบความเสถียรและ API

การตรวจสอบเหล่านี้ทำให้เห็นภาพความเสี่ยงเชิงปฏิบัติและช่วยเลือกโบรกเกอร์ที่มีระบบป้องกันเหมาะสมกับสไตล์การเทรดของผู้ใช้ การใส่เวลาเพียงเล็กน้อยในการตรวจสอบก่อนฝากเงินจริง สามารถปกป้องทั้งเงินทุนและข้อมูลส่วนตัวได้อย่างมีประสิทธิภาพ.

นวัตกรรมล่าสุดและเทคโนโลยีอนาคตที่ควรจับตา

ปัจจุบันมีสามเทคโนโลยีที่กำลังกระทบวงการซื้อขายฟอเร็กซ์อย่างชัดเจน: ปัญญาประดิษฐ์ (AI/ML), คลาวด์, และ บล็อกเชน. แต่ละอย่างเปลี่ยนที่มาของสัญญาณการเทรด การประมวลผลคำสั่ง และความโปร่งใสของตลาดในรูปแบบที่จับต้องได้สำหรับนักเทรดและโบรกเกอร์

การใช้งานจริงและตัวอย่าง

- AI/ML สำหรับการวิเคราะห์เชิงคาดการณ์: ระบบที่ใช้

MLสามารถสแกนข้อมูลข่าว เศรษฐกิจ และกราฟราคาแบบเรียลไทม์เพื่อหา pattern ที่มนุษย์อาจพลาดได้ - คลาวด์เพื่อความยืดหยุ่นและ latency ต่ำ: โบรกเกอร์ที่รัน matching engine และ VPS บนคลาวด์ช่วยลดเวลาแฝงและรองรับปริมาณคำสั่งสูงสุดในช่วงเหตุการณ์ตลาดสำคัญ

- บล็อกเชนเพื่อความโปร่งใสและการตั้งสมุดบัญชีร่วม: การบันทึกธุรกรรมแบบกระจายช่วยลดความเสี่ยงการปลอมแปลงและปรับปรุงการจัดการความเสี่ยงเครดิต

ระบบจัดการความเสี่ยงอัตโนมัติ: หลายโบรกเกอร์ใช้ AI ตรวจจับพฤติกรรมการเทรดที่เพิ่มความเสี่ยงโดยอัตโนมัติและปรับ leverage หรือ margin call แบบไดนามิก

คำแนะนำเชิงปฏิบัติสำหรับนักเทรด

- ทดสอบโมเดลก่อนใช้จริงบนบัญชีสาธิตเพื่อประเมิน

false positivesและoverfitting. - ตรวจสอบโครงสร้างโฮสติ้งของโบรกเกอร์ — ถ้า latency สำคัญ ควรทดลองเชื่อมต่อกับเซิร์ฟเวอร์จริงหรือ VPS.

- บังคับใช้การจัดการความเสี่ยง: ตั้ง stop-loss อัตโนมัติและจำกัดขนาดพอร์ตเมื่อใช้สัญญาณอัตโนมัติ.

การประเมินผู้ให้บริการ

ความเสถียร: ตรวจสอบ uptime และประวัติการหยุดให้บริการ.

API: ถ้าต้องการระบบอัตโนมัติ ให้เลือกโบรกเกอร์ที่มี REST/WebSocket API.

ความโปร่งใส: มองหาโบรกเกอร์ที่ชี้แจงการดำเนินคำสั่งและการตั้งราคาอย่างชัดเจน.

> การทดลองจริงมักให้ผลชัดกว่าเอกสาร — ลองเทิร์นฟังก์ชันในบัญชีทดลองก่อนย้ายเงินทุนจริง

สำหรับการทดลองแพลตฟอร์มและ latency แนะนำ เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency และถ้าต้องการเปรียบเทียบสเปรดให้ ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง. เทคโนโลยีไม่ได้มาแทนการคิดเชิงวิจารณ์—แต่ถ้าใช้ถูกวิธี มันจะขยายขีดความสามารถในการตัดสินใจและจัดการความเสี่ยงของคุณได้ชัดเจน.

คำถามที่พบบ่อยและความเข้าใจผิดเกี่ยวกับเทคโนโลยีโบรกเกอร์

เทคโนโลยีของโบรกเกอร์มักถูกมองซับซ้อน แต่จริง ๆ แล้วมีหลักการชัดเจนที่ช่วยให้ผู้เทรดตรวจสอบความน่าเชื่อถือและประสิทธิภาพได้อย่างเป็นรูปธรรม. ด้านล่างตอบคำถามยอดนิยม เคลียร์ความเข้าใจผิด และให้ขั้นตอนตรวจสอบก่อนเลือกโบรกเกอร์จริงจัง

คำถามที่พบบ่อย (FAQ)

* โบรกเกอร์ใช้ VPS/เซิร์ฟเวอร์ของตัวเองจริงหรือไม่? หลายโบรกเกอร์ให้บริการ VPS หรือแนะนำผู้ใช้เชื่อมต่อกับ VPS ภายนอกเพื่อความเสถียร แต่บางแห่งใช้เครือข่ายคลาวด์ของผู้ให้บริการรายใหญ่

* สเปรดแคบ = ดีเสมอไปหรือไม่? สเปรดแคบช่วยลดต้นทุนการซื้อขาย แต่ต้องดู การดำเนินคำสั่ง และ คอมมิชชั่น ประกอบด้วย เพราะบางครั้งมีการรีควอร์ตหรือเลื่อนราคาในช่วงข่าว

* API ของโบรกเกอร์ปลอดภัยพอสำหรับระบบอัตโนมัติไหม? API ยุคใหม่มี API key และการยืนยันหลายชั้น แต่ความปลอดภัยขึ้นกับนโยบายโบรกเกอร์และวิธีเก็บคีย์ของผู้ใช้

ความเข้าใจผิดที่พบบ่อย

ความเร็วไม่สำคัญถ้าคุณเป็นสวิงเทรดเดอร์ ความเร็วยังมีผลต่อราคาที่ได้รับเมื่อคำสั่งถูกส่ง — แม้แต่สวิงเทรดก็เสียเปรียบถ้าการเชื่อมต่อมี latency สูงในช่วงเปิด/ปิดตำแหน่งใหญ่

โบรกเกอร์ที่ไม่มีใบอนุญาตแต่มีสเปรดถูกคือทางเลือกที่คุ้มค่า ใบอนุญาตไม่ได้การันตีกำไร แต่เป็นเครื่องมือปกป้องผู้เทรดจากการปฏิบัติไม่เป็นธรรมและช่วยให้มีมาตรการเยียวยาเมื่อเกิดปัญหา

วิธีตรวจสอบข้อเท็จจริงก่อนเลือกโบรกเกอร์

- ตรวจสอบใบอนุญาตและเอกสารกำกับบนเว็บไซต์โบรกเกอร์

- เปิดบัญชีเดโมแล้วทดสอบ

slippage,execution, และplatform stability - เปรียบเทียบผลการทดสอบกับโบรกเกอร์อื่นๆ

- อ่านรีวิวเชิงเทคนิคจากผู้ใช้จริงและชุมชนเทรด

- แนะนำ: ลองบัญชีทดลองเพื่อทดสอบจริง เช่น เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency หรือ ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง เพื่อเห็นความต่างด้วยตาเอง

การเข้าใจเทคโนโลยีโบรกเกอร์ช่วยให้ตัดสินใจแบบมีข้อมูลและลดความเสี่ยงเมื่อซื้อขายฟอเร็กซ์; การทดสอบจริงกับบัญชีเดโมและการตรวจสอบข้อเท็จจริงเล็กๆ น้อยๆ ให้ผลลัพธ์ที่ชัดเจนกว่าการเชื่อคำโฆษณาเพียงอย่างเดียว.

ตัวอย่างสถานการณ์จริง: กรณีศึกษาและตัวอย่างการแก้ปัญหา

เมื่อตลาดตอบสนองต่อข่าวเศรษฐกิจที่สำคัญ บางครั้งการล่าช้าในระบบของโบรกเกอร์หรือปัญหาเส้นทางสัญญาณทำให้เกิด slippage สูงกว่าปกติ กรณีศึกษาต่อไปนี้อธิบายขั้นตอนการเกิดเหตุ การตอบสนองของโบรกเกอร์ และมาตรการที่นักเทรดสามารถนำไปใช้ได้จริง

สถานการณ์สรุป: คู่เงินสำคัญเคลื่อนไหวอย่างรุนแรงในวินาทีแรกหลังประกาศ จังหวะส่งคำสั่งเกิดความล่าช้า แล้วคำสั่งถูกเติมที่ราคาที่ต่างจากที่ตั้งไว้จนสร้างผลขาดทุนหรือการออกคำสั่งที่ไม่คาดคิด

เครื่องมือและมาตรการที่ใช้แก้ปัญหา

- การตรวจสอบ latency: ใช้การบันทึก

trade logsและ packet timestamps เพื่อตรวจหาเวลาหน่วง - การตั้งค่า

max slippageบนแพลตฟอร์ม: จำกัดขอบเขตราคาเติมคำสั่งอัตโนมัติ - การใช้คำสั่งแบบ

limitแทนmarketเมื่อคาดความผันผวนสูง: ลดความเสี่ยงการเติมราคาที่ไม่พึงประสงค์ - เตรียมแผนสำรอง: ปิดออเดอร์ด้วยตนเองหรือยกเลิกคำสั่งเมื่อ latency เกินเกณฑ์

- ตรวจสอบการแจ้งเตือนของโบรกเกอร์: หลีกเลี่ยงบัญชีที่มีการยกเลิก/ขยายสเปรดในเหตุการณ์ข่าวบ่อย

ขั้นตอนเหตุการณ์ (ตามจริง)

- ก่อนข่าว 5 นาที: ตรวจสอบสถานะคำสั่งและปิดคำสั่งที่ไม่จำเป็น

- เวลาโพสต์ข่าว: ปริมาณคำสั่งทะลุสูงและ

order bookบางส่วนหายไปชั่วคราว - 1–2 นาทีหลังข่าว: คำสั่ง

marketถูกเติมด้วยราคาเบี่ยงเบน; บันทึกเหตุการณ์เริ่มต้น - การยืนยันคำสั่ง/รีคอนซิลเลชัน: เปรียบเทียบ

trade logsกับ feed ราคาจากผู้ให้บริการสภาพคล่อง - บทเรียน/มาตรการป้องกัน: ปรับกลยุทธ์และตั้งกฎการจัดการความเสี่ยงใหม่

เรียงลำดับเหตุการณ์ในกรณีศึกษาเพื่อให้เห็นการไหลของเหตุการณ์และการตัดสินใจ

| ลำดับเวลา | เหตุการณ์/พฤติกรรมระบบ | การตอบสนองของโบรกเกอร์ | การตอบสนองของนักเทรด |

|---|---|---|---|

| ก่อนข่าว 5 นาที | สเปรดปกติ ปริมาณคำสั่งเริ่มเพิ่ม | แจ้งเตือนระบบว่ามีเหตุการณ์สำคัญ | ปิดคำสั่งที่เสี่ยงและลดขนาดล็อต |

| เวลาโพสต์ข่าว | ราคากระโดดทันที order book บางส่วนหาย |

บางโบรกเกอร์ขยายสเปรดและอาจปฏิเสธคำสั่งที่เกิน latency | หลายบัญชีเห็น slippage สูงและรับผลขาดทุน |

| 1–2 นาทีหลังข่าว | การเติมคำสั่งช้ากว่า feed ราคาจริง | เริ่มกระบวนการรีคอนซิลเลชันและออกประกาศสถานะ | ตรวจสอบ trade logs และจับภาพหน้าจอเป็นหลักฐาน |

| การยืนยันคำสั่ง/รีคอนซิลเลชัน | ข้อมูลจากเซิร์ฟเวอร์และผู้ให้สภาพคล่องถูกเทียบ | คืนเงินบางส่วนหรือชี้แจงข้อกำหนดเงื่อนไข | ขอคำชี้แจงและเรียกร้องการคืนค่าสถานะถ้ามีสิทธิ์ |

| บทเรียน/มาตรการป้องกัน | พบ pattern ของ latency กับเหตุการณ์ข่าว | ปรับระบบ matching และปรับการสื่อสารกับลูกค้า | เปลี่ยนนโยบายการใช้คำสั่งในช่วงข่าวและทดสอบเดโมบ่อยขึ้น |

Key insight: ตารางแสดงว่าการจัดการความเสี่ยงเชิงปฏิบัติรวมถึงการตั้งค่าคำสั่งและการเก็บบันทึกสามารถลดผลกระทบจาก slippage ได้มาก นักเทรดที่เตรียมพร้อมจะลดความสูญเสียและมีข้อเท็จจริงสำหรับการต่อรองกับโบรกเกอร์

บทเรียนเชิงปฏิบัติที่ควรนำไปใช้คือเตรียมแผนล่วงหน้าสำหรับเหตุการณ์ข่าว, ทดสอบบนบัญชีเดโมเพื่อตรวจ latency และบันทึกหลักฐานเสมอ สำหรับผู้ที่ต้องการเปรียบเทียบประสบการณ์การดำเนินคำสั่งหรือทดสอบ latency สามารถลองบัญชีทดลองกับแพลตฟอร์มเช่น เปิดบัญชีกับ XM เพื่อทดสอบแพลตฟอร์มและ latency หรือ ลองบัญชีกับ FBS เพื่อเปรียบเทียบสเปรดและการดำเนินคำสั่ง เพื่อเห็นความต่างในการตอบสนองก่อนลงเงินจริง

การจัดการเหตุการณ์จริงแบบนี้ช่วยให้เข้าใจทั้งปัญหาและวิธีแก้ที่ใช้ได้จริง ทำให้การเทรดในช่วงข่าวมีความเป็นระบบและปลอดภัยมากขึ้น.

Conclusion

การรู้เบื้องหลังของระบบส่งคำสั่ง การจัดการสภาพคล่อง และมาตรการความปลอดภัยช่วยให้มองปัญหาอย่างเป็นเหตุเป็นผล เมื่อกราฟกระโดดหรือคำสั่งไม่เข้า มักเกี่ยวกับ latency ระหว่างแพลตฟอร์มกับผู้ให้สภาพคล่อง หรือการตั้งค่าความลึกของคำสั่งที่ไม่ตรงกับกลยุทธ์ ตัวอย่างเช่นเคสที่แก้ปัญหาโดยปรับเส้นทางคำสั่งให้ผ่าน LP สำรองแล้วลดการรีโควต ทำให้ราคาเฉลี่ยเข้าสูงชัดเจนขึ้น อีกกรณีคือการยืนยันการส่งคำสั่งจากฝั่งเซิร์ฟเวอร์ช่วยลดคำสั่งซ้ำในช่วงมีข่าว นวัตกรรมฟอเร็กซ์สมัยใหม่ — ตั้งแต่การเชื่อมต่อแบบ low-latency ไปจนถึงระบบตรวจจับการฉ้อฉลอัตโนมัติ — เปลี่ยนประสบการณ์ซื้อขายฟอเร็กซ์ ให้ชัดเจนและปลอดภัยขึ้น แต่ยังต้องเข้าใจข้อจำกัดของโบรกเกอร์แต่ละแห่งด้วย

ต่อจากนี้ ให้เริ่มจากการลงมือ 1) ตรวจสอบการตั้งค่าแพลตฟอร์มและ latency 2)ขอรายละเอียดเส้นทางสภาพคล่องจากโบรกเกอร์ 3)ทดสอบคำสั่งในบัญชีเดโมช่วงข่าวสำคัญ เลือกโบรกเกอร์ที่มีการเชื่อมต่อ LP หลายราย และ ใช้การบันทึกล็อกคำสั่งเมื่อเกิดปัญหา เพื่อความชัดเจน หากต้องการข้อมูลเชิงลึกเพิ่มเติมและคู่มือปฏิบัติการสำหรับการทดสอบระบบ ดูบทความและเครื่องมือที่ thaiforex.net — คู่มือเทคโนโลยีโบรกเกอร์ฟอเร็กซ์ เพื่อเตรียมพร้อมก่อนนำกลยุทธ์ไปใช้จริง