เวลาที่พอร์ตร่วง 5% ในวันเดียวกันนั้น หลายคนไม่รู้ว่าจริงๆ แล้วเป็นความผิดพลาดของการตั้งขนาดตำแหน่งมากกว่าตลาดเอง เป็นเรื่องที่เห็นบ่อย: วินัยการจัดการเงินล้มเหลวก่อนกลยุทธ์การซื้อขายจะพัง นี่คือสัญญาณแรกที่บอกว่า บริหารความเสี่ยง ยังไม่ถูกออกแบบให้ทนต่อความผันผวนของจริง

การเทรดที่ยั่งยืนไม่ได้เริ่มจากสัญญาณซื้อขายที่วิเศษ แต่มาจากกรอบการตัดขาดทุนและการจัดสัดส่วนเงินทุนที่ชัดเจน เมื่อผสมกับแนวทางจัดการอารมณ์ ผู้เทรดจะลดการสูญเสียที่ไม่จำเป็นและรักษาทุนเพื่อโอกาสครั้งต่อไป เทคนิคง่ายๆ แต่สม่ำเสมอเหล่านี้เป็นหัวใจของ การเทรดฟอเร็กซ์ ที่ทำกำไรได้ในระยะยาว

ความหมายของการบริหารความเสี่ยงในการเทรดฟอเร็กซ์ (What Is การบริหารความเสี่ยง?)

การบริหารความเสี่ยงในการเทรดฟอเร็กซ์คือชุดกระบวนการเชิงปฏิบัติที่ออกแบบมาเพื่อลดผลกระทบด้านลบของการเทรด โดยไม่พยายามเลี่ยงความเสี่ยงทั้งหมด เพราะในตลาดฟอเร็กซ์ความเสี่ยงคือเครื่องมือทั้งในการทำกำไรและการขาดทุน การจัดการที่ดีจะทำให้ความผันผวนกลายเป็นสิ่งที่จัดการได้ แทนที่จะเป็นภัยคุกคามที่ทำให้พอร์ตถูกทำลายในครั้งเดียว

คำจำกัดความชัดเจน

การบริหารความเสี่ยง: กระบวนการวางแผนและปฏิบัติที่ลดผลขาดทุนแบบมีโครงสร้าง โดยใช้การกำหนดขนาดล็อต การตั้ง Stop Loss และการจัดสรรทุน

ขนาดล็อต: การกำหนดปริมาณสัญญาที่เหมาะสมกับขนาดพอร์ตและระดับความเสี่ยงที่ยอมรับได้

Stop Loss: ระดับราคาที่กำหนดล่วงหน้าเพื่อจำกัดขาดทุนเมื่อการเทรดไม่เป็นไปตามแผน

การจัดสรรทุน: การแบ่งเงินทุนเป็นสัดส่วนเพื่อกระจายความเสี่ยงระหว่างกลยุทธ์หรือคู่เงินต่าง ๆ

การบริหารความเสี่ยงประกอบด้วยองค์ประกอบปฏิบัติที่จับต้องได้ เช่น การกำหนดเปอร์เซ็นต์ความเสี่ยงต่อเทรด (เช่น 1% ของพอร์ตต่อการเปิดสถานะ) การคำนวณขนาดล็อตตามระยะห่างของ Stop Loss และการตั้งกติกาเงินทุนที่ชัดเจน

- สอดคล้องกับเป้าหมาย: เลือกระดับความเสี่ยงที่เข้ากันได้กับเป้ากำไรและขาดทุนที่ยอมรับได้

- ความสม่ำเสมอ: ใช้กฎเดียวกันทุกครั้งเพื่อลดอคติทางอารมณ์

- ความยืดหยุ่น: ปรับขนาดล็อตและการจัดสรรทุนเมื่อพอร์ตโตหรือสภาวะตลาดเปลี่ยน

- ตั้งระดับความเสี่ยงเป็นเปอร์เซ็นต์ของพอร์ต

- คำนวณขนาดล็อตโดยใช้ระยะห่าง

Stop Lossและมูลค่าต่อ pip - ทบทวนและปรับกฎเมื่อผลการเทรดสะสมเปลี่ยนพอร์ตหรือบุคลิกการเทรด

ตัวอย่างจริง: เทรดเดอร์มีพอร์ต 100,000 บาท เลือกเสี่ยง 1% ต่อเทรด หมายถึงยอมขาดทุน 1,000 บาท หาก Stop Loss อยู่ห่าง 50 pips ขนาดล็อตจะถูกคำนวณให้ขาดทุนไม่เกิน 1,000 บาทเมื่อราคาไปถึง Stop Loss นั้น

การบริหารความเสี่ยงที่เป็นระบบช่วยให้การเทรดเป็นกิจกรรมที่ยั่งยืนและมีโอกาสสร้างผลตอบแทนระยะยาวมากขึ้น แทนที่จะเป็นการเดาสุ่มที่เสี่ยงต่อการสูญเสียทั้งหมด.

หลักการทำงานของการบริหารความเสี่ยง (How Does It Work?)

การบริหารความเสี่ยงเริ่มจากการแปลงความไม่แน่นอนของตลาดให้เป็นกฎที่ปฏิบัติได้: ตั้งจำนวนเงินที่ยอมเสี่ยงต่อตำแหน่งหนึ่ง กำหนด Stop Loss และ Take Profit ที่สมเหตุสมผล และปรับขนาดล็อตให้สอดคล้องกับความเสี่ยงนั้น การทำเช่นนี้ช่วยรักษาทุนเมื่อเกิดการขาดทุนต่อเนื่อง และทำให้ผลตอบแทนที่เป็นไปได้สัมพันธ์กับความเสี่ยงจริง

องค์ประกอบหลักของการบริหารความเสี่ยง

Position sizing: การคำนวณขนาดล็อตตามเปอร์เซ็นต์ความเสี่ยงต่อตำแหน่ง เพื่อจำกัดการสูญเสียครั้งเดียวให้อยู่ในกรอบที่รับได้

Stop Loss: ตำแหน่งราคาที่ปิดการซื้อขายเพื่อจำกัดการขาดทุน

Take Profit: จุดที่ล็อกกำไรเมื่อราคาเคลื่อนไหวตามคาด

Leverage: เครื่องมือที่ขยายทั้งกำไรและขาดทุน ดังนั้นเลเวอเรจสูงต้องมีการจำกัดขนาดล็อตเข้มงวด

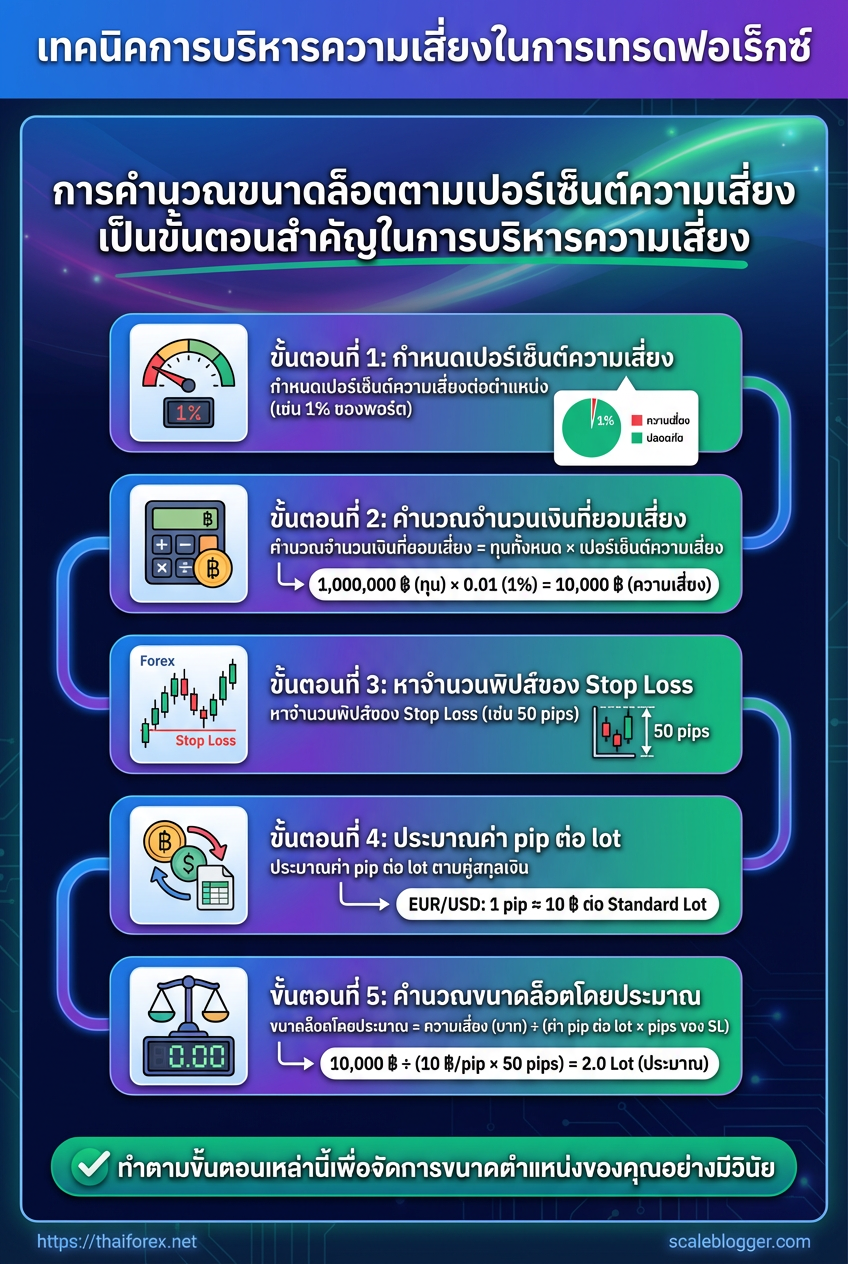

การคำนวณขนาดล็อตตามเปอร์เซ็นต์ความเสี่ยง ทำได้เป็นขั้นตอนง่ายๆ ที่ปฏิบัติตามได้จริง:

- กำหนดเปอร์เซ็นต์ความเสี่ยงต่อตำแหน่ง (เช่น 1% ของพอร์ต).

- คำนวณจำนวนเงินที่ยอมเสี่ยง = ทุนทั้งหมด × เปอร์เซ็นต์ความเสี่ยง.

- หาจำนวนพิปส์ของ

Stop Loss(เช่น 50 pips) และประมาณค่า pip ต่อ lot ตามคู่สกุลเงิน. - ขนาดล็อตโดยประมาณ = ความเสี่ยง (บาท) ÷ (ค่า pip ต่อ lot × pips ของ SL).

ตัวอย่างการตั้ง Stop Loss/Take Profit ที่สมเหตุสมผล: หลักการเทรนด์: วาง SL นอกโซนความผันผวนปกติ เช่น นอกระดับแนวรับ/แนวต้านสำคัญ หลักการความสัมพันธ์ความเสี่ยง:ผลตอบแทน: ตั้ง TP ให้มีอัตราส่วน R:R อย่างน้อย 1:1.5–1:3 ขึ้นกับกลยุทธ์ * ปรับตามข่าว: ลดขนาดล็อตหรือขยาย SL ถ้ามีข่าวความผันผวนสูง

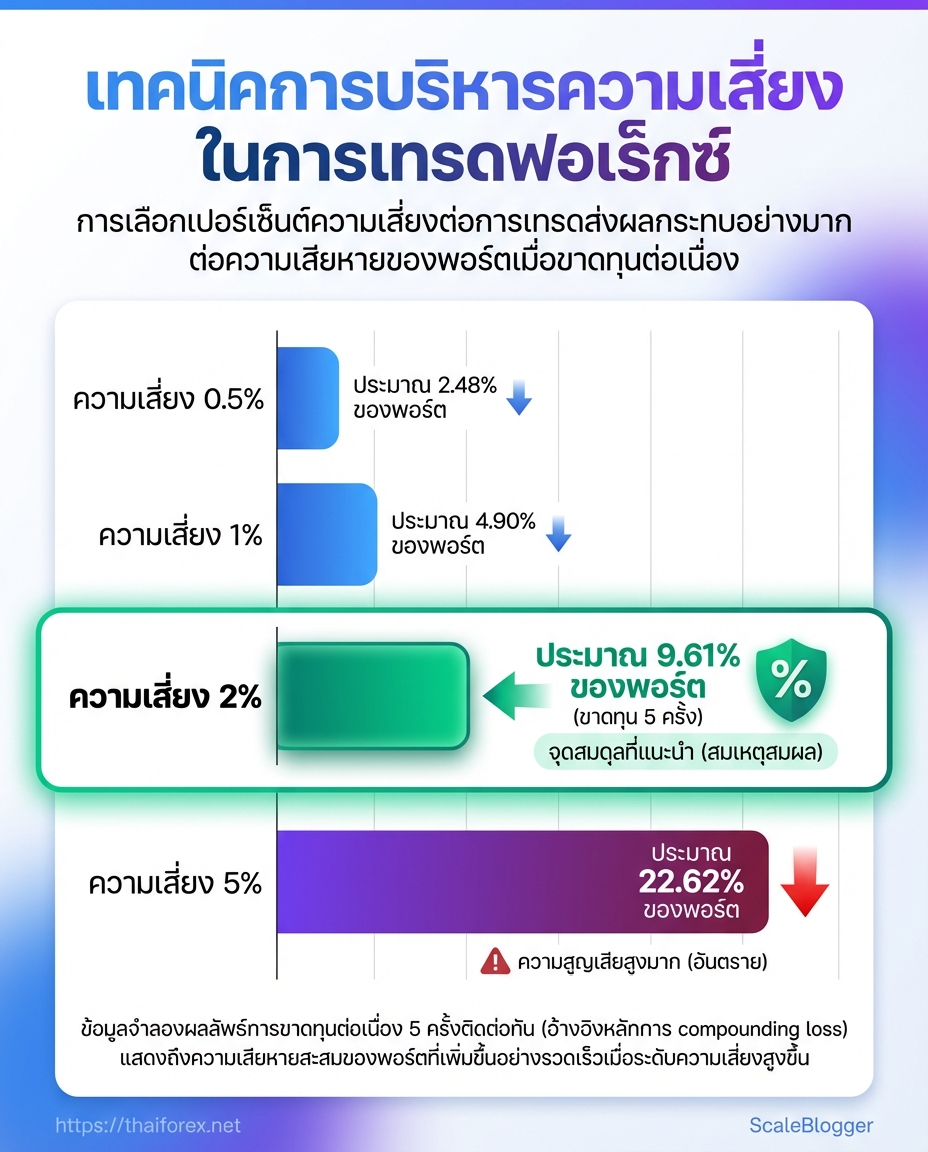

เปรียบเทียบผลลัพธ์จากการใช้เปอร์เซ็นต์ความเสี่ยงต่างกัน (เช่น 0.5%, 1%, 2%) ต่อพอร์ตทุนตัวอย่าง

| เปอร์เซ็นต์ความเสี่ยงต่อเทรด | ทุนตัวอย่าง (บาท) | ความเสี่ยงต่อเทรด (บาท) | ตัวอย่างขนาดล็อตโดยประมาณ | ผลกระทบเมื่อขาดทุนต่อเนื่อง 5 ครั้ง |

|---|---|---|---|---|

| 0.5% | 100,000 | 500 | ประมาณ 0.03 lot (สมมติ SL=50 pips, pip value ≈ 350 THB/lot) | ขาดทุนรวม 2,500 บาท (2.5% ของพอร์ต) |

| 1% | 100,000 | 1,000 | ประมาณ 0.06 lot (สมมติค่าเดียวกัน) | ขาดทุนรวม 5,000 บาท (5% ของพอร์ต) |

| 2% | 100,000 | 2,000 | ประมาณ 0.11 lot | ขาดทุนรวม 10,000 บาท (10% ของพอร์ต) |

| 5% | 100,000 | 5,000 | ประมาณ 0.29 lot | ขาดทุนรวม 25,000 บาท (25% ของพอร์ต) |

| สรุปข้อเสนอแนะ | — | — | เลือก 0.5–1% สำหรับผู้รักษาทุน; 2% สำหรับผู้ยอมรับความเสี่ยงสูง | ความเสี่ยงสูงขึ้นอย่างรวดเร็วเมื่อขาดทุนต่อเนื่อง |

การวิเคราะห์: ตารางนี้แสดงให้เห็นว่าการเพิ่มเปอร์เซ็นต์ความเสี่ยงแม้เล็กน้อยจะทำให้ผลกระทบรุนแรงเมื่อเกิดการขาดทุนต่อเนื่อง การกำหนด 0.5–1% ต่อตำแหน่งเป็นแนวปฏิบัติทั่วไปสำหรับการปกป้องทุน ขณะที่เปอร์เซ็นต์สูงกว่าเหมาะกับผู้มีแผนบริหารความเสี่ยงเข้มงวดและทุนสำรอง

การตั้งกฎและฝึกในบัญชีเดโมช่วยให้การประยุกต์ใช้งานจริงแม่นยำยิ่งขึ้น — ผู้เทรดหลายคนเริ่มจากเดโมก่อนปรับไปใช้เงินจริงบนโบรกเกอร์อย่าง forex.net/brokers/xm/” target=”_blank” rel=”noopener noreferrer”>XM. การควบคุมขนาดล็อตและการตั้ง SL/TP อย่างมีระเบียบคือสิ่งที่จะรักษาทุนให้อยู่ในเกมระยะยาว.

ทำไมการบริหารความเสี่ยงจึงสำคัญ (Why It Matters)

การบริหารความเสี่ยงเป็นสิ่งที่กำหนดว่าพอร์ตจะอยู่รอดได้นานแค่ไหน และว่าจิตใจของผู้เทรดจะยังคงนิ่งพอสำหรับการตัดสินใจแบบมีวินัยหรือไม่ การควบคุมความเสี่ยงไม่ได้หมายถึงการเลี่ยงความเสี่ยงทั้งหมด แต่เป็นการตั้งขอบเขตที่ชัดเจนเพื่อให้ความเสี่ยงนั้นอยู่ในระดับที่พอร์ตและจิตใจรับได้

การกระทบต่อพอร์ตและตัวอย่างจริง การจัดการที่ดีช่วยลด Drawdown และป้องกันการสูญเสียที่ทวีคูณเมื่อเกิดสตรีคขาดทุน ตัวอย่างเช่น การจำกัดความเสี่ยงต่อเทรดไว้ที่ 1% ของพอร์ต ทำให้แม้จะมี 10 การเทรดติดลบ พอร์ตก็ยังไม่ถูกทำลายจนต้องเลิกกิจกรรม

ผลกระทบทางจิตใจและพฤติกรรมการเทรด ลดการเทรดตามอารมณ์: ขอบเขตความเสี่ยงชัดเจนช่วยตัดความลังเลและการตัดสินใจจากความกลัวหรือโลภ ลดการแก้แค้นการเทรด: เมื่อขาดทุนไม่ทำให้พอร์ตพัง ผู้เทรดจะไม่พยายามกู้คืนด้วยตำแหน่งที่ใหญ่เกินเหตุ * เพิ่มความสม่ำเสมอในการเรียนรู้: ความผิดพลาดเมื่อมีการควบคุมกลายเป็นข้อมูลให้วิเคราะห์ แทนที่จะเป็นวิกฤต

กลไกเชิงปฏิบัติที่ช่วยได้ 1. กำหนดขนาดความเสี่ยงต่อเทรดให้อยู่ในระดับคงที่ เช่น 0.5–2% ของพอร์ต 2. ใช้ stop-loss และแพลนการออกเข้า-ออกทุกครั้ง 3. ทบทวนการเทรดเป็นรอบเพื่อเรียนรู้จากผลลัพธ์ ไม่ใช่เพียงแก้แค้น

การเชื่อมต่อกับการฝึกปฏิบัติ การฝึกบนบัญชีเดโมช่วยทดสอบขีดจำกัดความเสี่ยงโดยไม่มีความเจ็บปวดจริง ซึ่งเป็นเหตุผลที่บริการการเรียนรู้การใช้บัญชีเดโมเป็นเครื่องมือสำคัญสำหรับผู้เริ่มต้นและผู้ต้องการทดสอบระบบ ก่อนฝากเงินจริง ควรลองแบบมีการจำกัดความเสี่ยง แล้วค่อยย้ายไปยังบัญชีจริงเมื่อผลลัพธ์และวินัยสอดคล้อง

การบริหารความเสี่ยงที่รัดกุมคือสะพานเชื่อมระหว่างการอยู่รอดของพอร์ตและการฝึกฝนจิตใจการเทรดให้เป็นระบบ ตราบใดที่ความเสี่ยงถูกควบคุม การขาดทุนจะกลายเป็นข้อมูลที่มีค่าแทนที่จะเป็นเหตุผลให้เลิกเทรดหรือตัดสินใจด้วยอารมณ์.

📝 Test Your Knowledge

Take this quick quiz to reinforce what you’ve learned.

เทคนิคการบริหารความเสี่ยงที่ใช้งานได้จริง

เริ่มจากหลักง่ายๆ: จำกัดความเสี่ยงต่อเทรดเป็นเปอร์เซ็นต์ของทุน และใช้จุด Stop Loss ที่มีเหตุผลตามสภาพตลาด เมื่อตั้งค่าเหล่านี้ได้ จะรู้ขนาดล็อตที่เหมาะสมและป้องกันการสูญเสียครั้งใหญ่ได้จริง

กฎเปอร์เซ็นต์ความเสี่ยงและการคำนวณขนาดล็อต

- แนะนำเปอร์เซ็นต์: 0.5% – 2% ของทุนต่อเทรดเป็นช่วงปลอดภัยสำหรับผู้เทรดทั่วไป

- เหตุผล: เปอร์เซ็นต์ต่ำช่วยให้สามารถรับความผิดพลาดได้หลายครั้งโดยไม่ทำลายทุน

- เมื่อทุนจำกัด: เลือกใกล้ 0.5%–1% เพื่อรักษาอัตรารอดและป้องกันมาร์จิ้น

ตัวอย่างการคำนวณ (สมมติ): ใช้ค่า pip ของคู่หลักอย่าง EUR/USD ที่ 1 standard lot = $10/pip และสมมติอัตราแลกเปลี่ยน 1 USD = 35 THB เพื่อแปลงเป็นบาท 1. คำนวณความเสี่ยงเป็นบาท = ทุน × เปอร์เซ็นต์ความเสี่ยง 2. แปลงเป็น USD = ความเสี่ยง (THB) ÷ 35 3. ขนาดล็อต ≈ (ความเสี่ยงเป็น USD) ÷ (Stop Loss pips × $10)

แสดงตารางอ้างอิงการคำนวณขนาดล็อตตามความเสี่ยงและระยะห่าง Stop Loss

| ทุน (บาท) | เปอร์เซ็นต์ความเสี่ยง | ความเสี่ยงต่อเทรด (บาท) | Stop Loss (pips) ตัวอย่าง | ขนาดล็อตโดยประมาณ |

|---|---|---|---|---|

| 10,000 | 1% | 100 | 20 pips | 0.14 ล็อตมาตรฐาน (≈0.14) |

| 50,000 | 1% | 500 | 30 pips | 0.48 ล็อตมาตรฐาน (≈0.48) |

| 100,000 | 1% | 1,000 | 30 pips | 0.95 ล็อตมาตรฐาน (≈0.95) |

| 500,000 | 1% | 5,000 | 50 pips | 0.95 ล็อตมาตรฐาน (≈0.95) |

| คำแนะนำการปรับสำหรับบัญชีเล็ก | ใช้ 0.5%–1% | ลดความเสี่ยงต่อเทรดเพื่อลดขนาดล็อต | เพิ่ม Stop Loss เมื่อเทรดบนความผันผวนสูง | ใช้ Micro/ Nano lot (0.01–0.1) เพื่อบริหารความเสี่ยง |

Key insight: ตารางนี้คำนวณบนสมมติฐาน pip value = $10/standard lot และอัตราแลกเปลี่ยนเพื่อความเข้าใจเท่านั้น — ปรับค่านี้ตามบัญชีจริงและสกุลเงินบัญชีของผู้เทรด

การตั้ง Stop Loss และการใช้ Trailing Stop

- เหตุผลในการเลือกจุด Stop Loss: ตั้งใกล้ระดับเทคนิคที่สำคัญ เช่น แนวรับ/แนวต้าน หรือ low/high ล่าสุด เพื่อให้ Stop Loss มีพื้นฐาน ไม่ใช่ตัวเลขสุ่ม

- ใช้ ATR: ตั้ง Stop Loss =

k × ATR(14)(เช่น 1.5×ATR) เพื่อปรับตามความผันผวน - การใช้ Trailing Stop: เริ่มเมื่อราคาเคลื่อนไปในทางที่ได้กำไร และปรับตาม ATR หรือระดับ swing เพื่อล็อกกำไรและให้เทรนด์ทำงานต่อ

ตัวอย่างปฏิบัติจริง: ถ้า ATR(14)=20 pips และต้องการ Stop Loss ที่ยืดหยุ่น ใช้ 1.5×ATR = 30 pips เป็น Stop Loss เริ่มต้น แล้วตั้ง Trailing Stop ที่ 1×ATR = 20 pips เมื่อราคาเคลื่อนไปในกำไร 2×ATR

การจัดการความเสี่ยงที่ดีไม่ได้หยุดแค่ตัวเลข มันทำให้วินัยการเทรดยั่งยืน — ใช้สูตรเหล่านี้ร่วมกับการฝึกในบัญชีเดโมหรือโบรกเกอร์ที่เชื่อถือได้ เช่น XM เพื่อให้การปรับขนาดล็อตและ Stop Loss เป็นไปอย่างแม่นยำและปลอดภัย

ความเข้าใจผิดที่พบบ่อยเกี่ยวกับการบริหารความเสี่ยง (Common Misconceptions)

การบริหารความเสี่ยงไม่ใช่เรื่องเดียวกับการยอมรับผลกำไรต่ำ; มันคือการออกแบบวิธีเทรดที่ทำให้ผลลัพธ์ยั่งยืนและสามารถอยู่รอดในตลาดได้ระยะยาว. เมื่อเข้าใจภาพรวม ผู้ที่เทรดจะสามารถเพิ่มโอกาสชนะโดยไม่เสี่ยงเกินจำเป็น.

ความเชื่อผิดที่ 1 — “การบริหารความเสี่ยงแปลว่าโอกาสทำกำไรต่ำเสมอ”

การจัดการความเสี่ยงไม่ใช่การลดความสามารถในการทำกำไร แต่มันคือการจำกัดความผันผวนของพอร์ตเพื่อให้การเดินหน้าทำกำไรเป็นไปอย่างต่อเนื่อง. นักเทรดที่มีระบบความเสี่ยงชัดเจนสามารถรักษาทุนในช่วงขาลง และกลับมาลงทุนเมื่อโอกาสชัดเจนขึ้น.

ตัวอย่างจริง: เทรดเดอร์วางขนาดล็อตที่สอดคล้องกับความเสี่ยงต่อเทรด 1% ของพอร์ต → สามารถรอดจากสตรีคขาดทุนและทำกำไรสะสมในระยะยาว. ข้อสังเกต: การกำหนดอัตราส่วนกำไรต่อความเสี่ยง (risk/reward) 1:2 หรือสูงกว่า ช่วยให้ไม่ต้องชนะทุกเทรดก็ยังมีกำไรสุทธิ.

ความเชื่อผิดที่ 2 — “Leverage เป็นตัวร้ายเสมอ”

Leverage เป็นเครื่องมือทางการเงิน — มันขยายผลทั้งกำไรและขาดทุน. ปัญหาเกิดเมื่อใช้โดยไม่มีกฎควบคุม.

แนวปฏิบัติ: กำหนดขีดจำกัด leverage: เลือกระดับที่สอดคล้องกับจิตวิทยาและแผนการเทรด. ปรับขนาดล็อตตามทุน: อย่าใช้ max leverage กับบัญชีขนาดเล็ก. * ทดสอบในบัญชีเดโมก่อนใช้งานจริง.

การใช้ leverage อย่างมีวินัยช่วยให้เข้าตำแหน่งที่คุ้มค่าโดยไม่เสี่ยงทำลายพอร์ตในครั้งเดียว.

ความเชื่อผิดที่ 3 — “การตัดขาดทุนคือความล้มเหลว”

การตัดขาดทุนคือทักษะการบริหารพอร์ตที่สำคัญ — เป็นการปกป้องทุนเพื่อให้สามารถเทรดต่อได้. มองการตัดขาดทุนเป็นส่วนหนึ่งของแผน ไม่ใช่ความอัปยศ.

แนวทางปฏิบัติ: 1. ตั้ง stop loss ก่อนเข้าเทรด 2. ตรวจสอบสาเหตุการถูกตัดขาดทุน (สัญญาณผิดหรือขนาดตำแหน่งสูงเกิน) 3. ปรับแผนแต่ไม่ตัดสินใจตามอารมณ์

การเปลี่ยนมุมมองต่อความเสี่ยงและการตัดขาดทุนทำให้การเทรดเป็นอาชีพที่มีความเป็นไปได้มากขึ้นและลดแรงกดดันทางอารมณ์.

ตัวอย่างจริงและแบบฝึกหัด (Real-World Examples)

ที่นี่มีสามเคสสตัดี้จริงที่ออกแบบมาให้ฝึกการคิดเรื่องการบริหารความเสี่ยงการเทรดฟอเร็กซ์ แบบฝึกหัดต่อท้ายช่วยให้ลงมือคำนวณจริงและทดสอบแผนการเทรดบนบัญชีเดโม

ก่อนนำตัวเลขเข้าโต๊ะ ให้ตั้งสมมติฐานการคำนวณขนาดล็อตดังนี้ Lot ≈ Risk (THB) / (StopLoss_pips × pip_value_per_standard_lot) โดยสมมติว่า 1 pip ของ standard lot ≈ 10 USD และอัตราแลกเปลี่ยน 1 USD = 35 THB → pip_value_per_standard_lot ≈ 350 THB/pip

เคสสตัดี้ 3 แบบและแบบฝึกหัด

แสดงผลลัพธ์คำนวณสำหรับเคสทั้ง 3 (ทุน, % เสี่ยง, Stop Loss, ขนาดล็อต, ผลหากขาดทุน 3 ครั้ง)

| เคส | ทุน (บาท) | เปอร์เซ็นต์ความเสี่ยง | Stop Loss (pips) | ขนาดล็อตโดยประมาณ | ผลเมื่อขาดทุน 3 ครั้ง (%) |

|---|---|---|---|---|---|

| เคส 1 – บัญชีเล็ก | 10,000 | 0.5% | 50 | 0.003 lot | 1.49% |

| เคส 2 – บัญชีกลาง | 100,000 | 1.0% | 40 | 0.071 lot | 2.97% |

| เคส 3 – บัญชีใหญ่ | 1,000,000 | 2.0% | 80 | 0.714 lot | 5.88% |

Market note: ตัวเลขข้างต้นเป็นตัวอย่างสมมติคำนวณจากสูตรด้านบนและการตั้งค่า pip_value_per_standard_lot ที่อธิบายไว้ เพื่อใช้งานจริงให้ปรับตามคู่สกุลเงินและเรทจริงในแพลตฟอร์ม

วิเคราะห์สั้น ๆ: การลดเปอร์เซ็นต์ความเสี่ยงต่อเทรดจะทำให้ความผันผวนของทุนจากการขาดทุนต่อเนื่องลดลงอย่างมาก ขณะที่บัญชีใหญ่สามารถรับความเสี่ยงเป็นเปอร์เซ็นต์สูงกว่าได้ แต่ขนาดล็อตจริงยังขึ้นกับค่า pip ของคู่เงินและเลเวอเรจ

* แบบฝึกหัดสำหรับเคส 1 (บัญชีเล็ก) 1. คำนวณ Risk (THB) = ทุน × เปอร์เซ็นต์ความเสี่ยง 2. คำนวณขนาดล็อตตามสูตรข้างต้น 3. เปิดบัญชีเดโมและตั้งคำสั่งขนาดล็อตที่ได้ ทดลองหยุดขาดทุน 50 pips แล้วบันทึกผล 30 เทรด

* แบบฝึกหัดสำหรับเคส 2 (บัญชีกลาง) 1. ทดสอบการกระจายพอร์ตโดยเลือก 3 คู่สกุลเงินที่ไม่ขึ้นกับกัน 2. กำหนดขนาดล็อตแยกตามแต่ละคู่ (รวมความเสี่ยงไม่เกิน 1% ต่อเทรด) 3. รันทดสอบ backtest 3 เดือนแล้วเปรียบเทียบ max drawdown

* แบบฝึกหัดสำหรับเคส 3 (บัญชีใหญ่) 1. คำนวณขนาดล็อตเมื่อใช้เลเวอเรจต่างกัน (เช่น 1:50 vs 1:200) 2. วางแผนการบริหารตำแหน่งหลายคู่: จำกัด exposure ต่อคู่ไม่เกิน 2% ของทุน 3. จำลองสถานการณ์มีข่าวใหญ่และปิด/ลดตำแหน่งเพื่อตรวจผลกระทบ

คำแนะนำปฏิบัติการ ทดลองก่อนเงินจริง: ใช้บัญชีเดโมเพื่อทดสอบขนาดล็อตและ stop loss บันทึกผล: จดทุกเทรดเป็นบันทึกสั้น ๆ เพื่อวัดความสอดคล้อง * ปรับตามตลาด: ถ้า pip value หรือสภาพเลเวอเรจเปลี่ยน ให้รีคาลิเบรตสูตรทันที

ลองนำตัวอย่างเหล่านี้ไปรันบนบัญชีเดโม หรือถ้าต้องการทดลองกับโบรกเกอร์ที่มีบัญชีเดโมและข้อมูล pip ชัดเจน ให้พิจารณาดูรายละเอียดของ Exness เพื่อเปรียบเทียบค่า pip และเลเวอเรจจริงๆ ก่อนนำไปใช้กับเงินจริง

ประสบการณ์จากแบบฝึกหัดเหล่านี้จะทำให้การตัดสินใจเรื่อง การจัดการความเสี่ยง มีความเป็นรูปธรรมมากขึ้นและลดโอกาสผิดพลาดเมื่อขึ้นเงินจริงบนตลาดจริง.

เครื่องมือและทรัพยากรที่ช่วยในการบริหารความเสี่ยง

เริ่มจากเครื่องมือพื้นฐานที่จำเป็น: เครื่องคำนวณขนาดล็อต, ตัวชี้วัดความผันผวนเพื่อกำหนด Stop Loss และโบรกเกอร์ที่มีฟีเจอร์ช่วยลดความเสี่ยง การจับคู่เครื่องมือสามอย่างนี้เข้าด้วยกันจะทำให้การจัดการความเสี่ยงมีเหตุผลและปฏิบัติได้จริง โดยตัวอย่างการใช้งานที่นำไปใช้ได้ทันทีคือ กำหนดขนาดล็อตด้วยเครื่องคำนวณ, ตั้ง ATR เพื่อวัดความผันผวน และใช้ EMA ช่วยกำหนดระดับ Stop Loss ตามแนวต้าน/แนวรับแบบเคลื่อนไหว

เครื่องคำนวณขนาดล็อต: ช่วยแปลงความเสี่ยงเป็นขนาดล็อตตามเงินทุนและระดับ Stop Loss ที่กำหนด ใช้ค่าความเสี่ยงเป็นเปอร์เซ็นต์ (เช่น 1%) แล้วป้อนระยะ pip ของ Stop Loss ระบบจะคืนค่า ล็อต ที่เหมาะสม

ATR (Average True Range): นิยาม: เป็นตัวชี้วัดความผันผวนที่ใช้กำหนดระยะ Stop Loss แบบยืดหยุ่น การใช้งาน: ให้ใช้ค่า ATR(14) คูณด้วย 1.5–2 เพื่อหาระยะ Stop Loss ที่ปลอดภัยสำหรับสภาพตลาดปัจจุบัน

EMA (Exponential Moving Average): นิยาม: เส้นค่าเฉลี่ยถ่วงน้ำหนักล่าสุด เหมาะสำหรับกำหนดแนวโน้มระยะสั้น-กลาง การใช้งาน: ใช้ EMA(21) หรือ EMA(50) เป็นตัวกำหนดจุดออกเมื่อราคาเบรคกลับผ่านเส้น

เปรียบเทียบโบรกเกอร์ affiliate ที่แนะนำตามฟีเจอร์ที่ช่วยบริหารความเสี่ยง (เช่น มี Stop Out, Leverage, เครื่องมือจัดการคำสั่ง)

| โบรกเกอร์ | ลิงก์หน้าโบรกเกอร์ | Leverage สูงสุด | ฟีเจอร์บริหารความเสี่ยง | หมายเหตุ |

|---|---|---|---|---|

| XM | XM | 1:888 | Stop Out ระดับชัดเจน, เครื่องมือวิเคราะห์ในแพลตฟอร์ม | เหมาะสำหรับมือใหม่ที่ต้องการคู่มือการใช้งาน |

| FBS | FBS | 1:3000 | การตั้ง Stop Loss/Take Profit ได้ง่าย, คำสั่ง Pending | Leverage สูง — ระวังการใช้เกินความจำเป็น |

| Exness | Exness | บางประเภทบัญชีมี ไม่จำกัด |

รายงานความเสี่ยงแบบเรียลไทม์, การป้องกันยอดติดลบ | เหมาะกับผู้ใช้ขั้นสูงที่ต้องการความยืดหยุ่น |

| HFM | HFM | 1:1000 | ระบบจัดการคำสั่ง, Stop Out และ Margin Call โปร่งใส | มีเครื่องมือวิเคราะห์ใน MT4/MT5 |

| สรุปคำแนะนำ | — | — | เลือกโบรกเกอร์ที่มี Stop Out ชัดเจน และเครื่องมือจัดการคำสั่ง | พิจารณา leverage ร่วมกับระบบจัดการเงินทุน |

วิเคราะห์สั้น ๆ: โบรกเกอร์แต่ละรายมีจุดแข็งต่างกัน — บางรายให้ Leverage สูง เหมาะกับผู้ต้องการกำไรสูงแต่มีความเสี่ยง ในขณะที่บางรายเน้นเครื่องมือช่วยควบคุมความเสี่ยงและการศึกษา ใช้ตารางนี้เป็นจุดเริ่มต้นในการเลือกให้สอดคล้องกับสไตล์การเทรดและขนาดพอร์ต

การผสมผสานเครื่องมือง่ายๆ เหล่านี้เข้ากับโบรกเกอร์ที่มีฟีเจอร์รองรับ จะทำให้การจัดการความเสี่ยงไม่ใช่แค่แนวคิด แต่เป็นกระบวนการที่ทำได้จริงและวัดผลได้ ช่วงทดลองในบัญชีเดโมก่อนนำไปใช้จริงจะช่วยลดความผิดพลาดและเพิ่มความมั่นใจได้มากขึ้น.

Conclusion

การจัดการความเสี่ยงที่มีประสิทธิภาพเริ่มจากการยอมรับว่าปัญหาเกือบทั้งหมดมาจากการตั้งขนาดตำแหน่งและวินัยมากกว่าตลาดเอง — นั่นคือเหตุผลที่บทความนี้เน้นทั้งแนวคิดพื้นฐาน วิธีปฏิบัติ เช่น การกำหนดขนาดตำแหน่ง, การตั้งจุดตัดขาดทุนอย่างสม่ำเสมอ และการใช้เครื่องมือช่วยวิเคราะห์ความเสี่ยง ส่วนตัวอย่างจริงที่ยกมาแสดงให้เห็นว่าพอร์ตที่มีระบบการจัดการความเสี่ยงจะฟื้นตัวได้เร็วกว่าเมื่อเทียบกับพอร์ตที่เน้นแต่สัญญาณเข้าออก ส่งผลให้ผู้เทรดมีโอกาสอยู่รอดในตลาดได้มากขึ้น หากสงสัยว่าจะเริ่มจากตรงไหนหรือควรเลือกเครื่องมืออะไร คำตอบคือเริ่มจากการวัดขนาดตำแหน่ง ทดสอบแผนในบัญชีเดโม แล้วค่อยปรับใช้ในบัญชีจริง — การฝึกเป็นกุญแจสำคัญเมื่อผลลัพธ์ไม่เป็นไปตามคาด

ต่อจากนี้ให้ทำสามสิ่งเป็นลำดับ: ทบทวนและตั้งกฎขนาดตำแหน่งใหม่, ติดตั้งและทดลองใช้คำสั่งหยุดขาดทุน, และ จดบันทึกการเทรดเพื่อปรับปรุงวินัย หากต้องการเครื่องมือหรือแนวทางเชิงปฏิบัติที่รวบรวมไว้พร้อมตัวอย่าง สามารถอ่านเพิ่มได้ที่ คู่มือบริหารความเสี่ยงฟอเร็กซ์ — เริ่มจากการทดลองในสภาพแวดล้อมที่ควบคุมได้ แล้วขยายขนาดเมื่อกฎเหล่านั้นพิสูจน์แล้วว่าใช้งานได้จริง ความเสี่ยงไม่ได้หายไป แต่วินัยและระบบที่ตั้งไว้อย่างถูกต้องจะช่วยให้การเทรดฟอเร็กซ์ยั่งยืนขึ้นมากกว่าเดิม.