วันไหนที่เปิดแพลตฟอร์มแล้วเจอสเปรดกว้าง ฝากถอนช้า หรือการสนับสนุนตอบไม่ตรงประเด็น นั่นแหละสัญญาณว่าการเลือก โบรกเกอร์ฟอเร็กซ์ ไม่ได้ทำอย่างรอบคอบเพียงพอ นักเทรดไทยหลายคนเริ่มที่ค่าคอมถูกหรือโฆษณาน่าดึงดูด แต่ลืมประเมินความเสี่ยงด้านการกำกับดูแลและสภาพคล่องจริงของตลาด

การเทรดในสภาพแวดล้อมที่ไม่เข้ากันกับสไตล์การเทรดจะกัดกำไรจนไม่รู้ตัว การอ่านข้อตกลงแพลตฟอร์ม ตรวจสอบประเภทบัญชี และทดสอบการฝากถอนด้วยเงินจำนวนน้อย เป็นวิธีป้องกันข้อผิดพลาดพื้นฐานที่หลายคนมองข้าม เมื่อตัดสินใจเลือกโบรกเกอร์แล้ว การเทรดจะกลายเป็นเรื่องของกลยุทธ์ ไม่ใช่ปัญหาเชิงเทคนิคหรือกระบวนการ

ก่อนเปิดบัญชีจริง ควรมีรายการเช็ครัดกุมที่ครอบคลุมทั้งค่าธรรมเนียม สเปรด การสนับสนุนภาษาไทย และระบบบริหารความเสี่ยงของโบรกเกอร์ การเปรียบเทียบปัจจัยเหล่านี้ช่วยให้การตัดสินใจเกี่ยวกับ การเทรดฟอเร็กซ์ มีความมั่นใจมากขึ้น และลดโอกาสเสียเวลาและทุนโดยไม่จำเป็น

ภาพรวมและคำศัพท์พื้นฐานเกี่ยวกับโบรกเกอร์ฟอเร็กซ์

โบรกเกอร์ฟอเร็กซ์คือคนกลางที่เชื่อมต่อผู้เทรดกับตลาดสกุลเงิน ทำให้สามารถซื้อขายคู่สกุลเงินได้ทันที ผู้เทรดต้องเข้าใจคำศัพท์พื้นฐานเพราะคำศัพท์เหล่านี้มีผลตรงต่อต้นทุนการเทรด ความเสี่ยง และกลยุทธ์ที่ใช้ ตัวอย่างเช่นการเลือกโบรกเกอร์ที่ให้ สเปรดต่ำ จะช่วยลดต้นทุนระยะสั้น ขณะที่การเลือกโบรกเกอร์ที่เสนอ เลเวอเรจสูง อาจเพิ่มโอกาสและความเสี่ยงพร้อมกัน

- ฟีเจอร์สำคัญที่โบรกเกอร์มักมี: แพลตฟอร์มการเทรด, บัญชีประเภทต่างๆ, เครื่องมือวิเคราะห์, บริการฝากถอนในประเทศ

- เหตุผลที่ต้องรู้คำศัพท์: ช่วยเปรียบเทียบต้นทุนจริง, ประเมินความเสี่ยง, เลือกบัญชีและกลยุทธ์ให้เข้ากับเงินทุน

ก่อนเข้าสู่ตารางคำศัพท์ ควรลองเปิดบัญชีเดโมเพื่อทดสอบ spread และแพลตฟอร์มจริง เช่น เปิดบัญชีกับ XM เพื่อทดสอบสเปรดและแพลตฟอร์ม

สำคัญต่อการตัดสินใจ: คำศัพท์แต่ละคำเชื่อมโยงกับต้นทุนหรือความเสี่ยงโดยตรง — รู้ความหมายแล้วจะเปรียบเทียบโบรกเกอร์ได้แม่นยำขึ้น

เปรียบเทียบคำศัพท์กับความหมายและผลต่อการเทรดเพื่อให้ผู้อ่านเข้าใจผลกระทบของแต่ละคำ

| คำศัพท์ | ความหมายสั้น | ผลต่อการเทรด | ตัวอย่างเชิงตัวเลข |

|---|---|---|---|

| สเปรด | ส่วนต่างระหว่างราคาเสนอซื้อและขาย | เพิ่มต้นทุนต่อคำสั่งที่เปิด/ปิด; สเปรดกว้าง = ต้นทุนสูงขึ้น | สเปรด 1.2 pip บน EUR/USD เท่ากับต้นทุน ~\$0.12 ต่อล็อตมาตรฐานต่อ pip |

| เลเวอเรจ | อัตราส่วนที่ให้ยืมทุนจากโบรกเกอร์ | เพิ่มขนาดตำแหน่งและความเสี่ยง; ควบคุมมาร์จิ้น | เลเวอเรจ 1:100 → ต้องวางมาร์จิ้น 1% ของมูลค่าตำแหน่ง |

| ECN/STP | วิธีการส่งคำสั่งไปยังตลาดโดยตรง (ไม่ผ่านโต๊ะซื้อขาย) | ลดความขัดแย้งด้านผลประโยชน์; มักมีสเปรดแคบแต่มีคอมมิชชั่น | ECN ที่มีสเปรด 0.1 pip + คอมมิชชั่น \$3/lot |

| คอมมิชชั่น | ค่าธรรมเนียมต่อการเทรดนอกเหนือจากสเปรด | เพิ่มต้นทุนรวม แต่บางครั้งแลกด้วยสเปรดที่แคบกว่า | คอมมิชชั่น \$5 ต่อ 1 lot (ไป-กลับ) เพิ่มต้นทุนจริง |

| การป้องกันยอดคงเหลือติดลบ | นโยบายที่ไม่ให้ลูกหนี้มากกว่าทุน | ปกป้องผู้เทรดจากหนี้สินล้นตัว; สำคัญสำหรับเลเวอเรจสูง | มี/ไม่มี นโยบาย: หากมี → ยอดติดลบถูกรีเซ็ตเป็น 0 ทันที |

ตลาดและโบรกเกอร์ต่างกันอย่างมีนัยสำคัญ: บางรายเน้นสเปรดแคบแต่คิดคอมมิชชั่น ขณะที่บางรายเสนอบัญชีไม่มีคอมมิชชั่นแต่สเปรดกว้าง การเทสด้วยบัญชีเดโมช่วยเห็นภาพต้นทุนจริงและพฤติกรรมการส่งคำสั่งของโบรกเกอร์ได้ดีที่สุด

การเข้าใจคำศัพท์พื้นฐานเหล่านี้ช่วยให้เปรียบเทียบตัวเลือกได้รวดเร็วและเลือกรูปแบบบัญชีหรือแพลตฟอร์มที่สอดคล้องกับสไตล์การเทรดและการจัดการความเสี่ยงของแต่ละคนได้จริง ๆ.

ขั้นตอนเตรียมตัวก่อนเริ่มค้นหาโบรกเกอร์

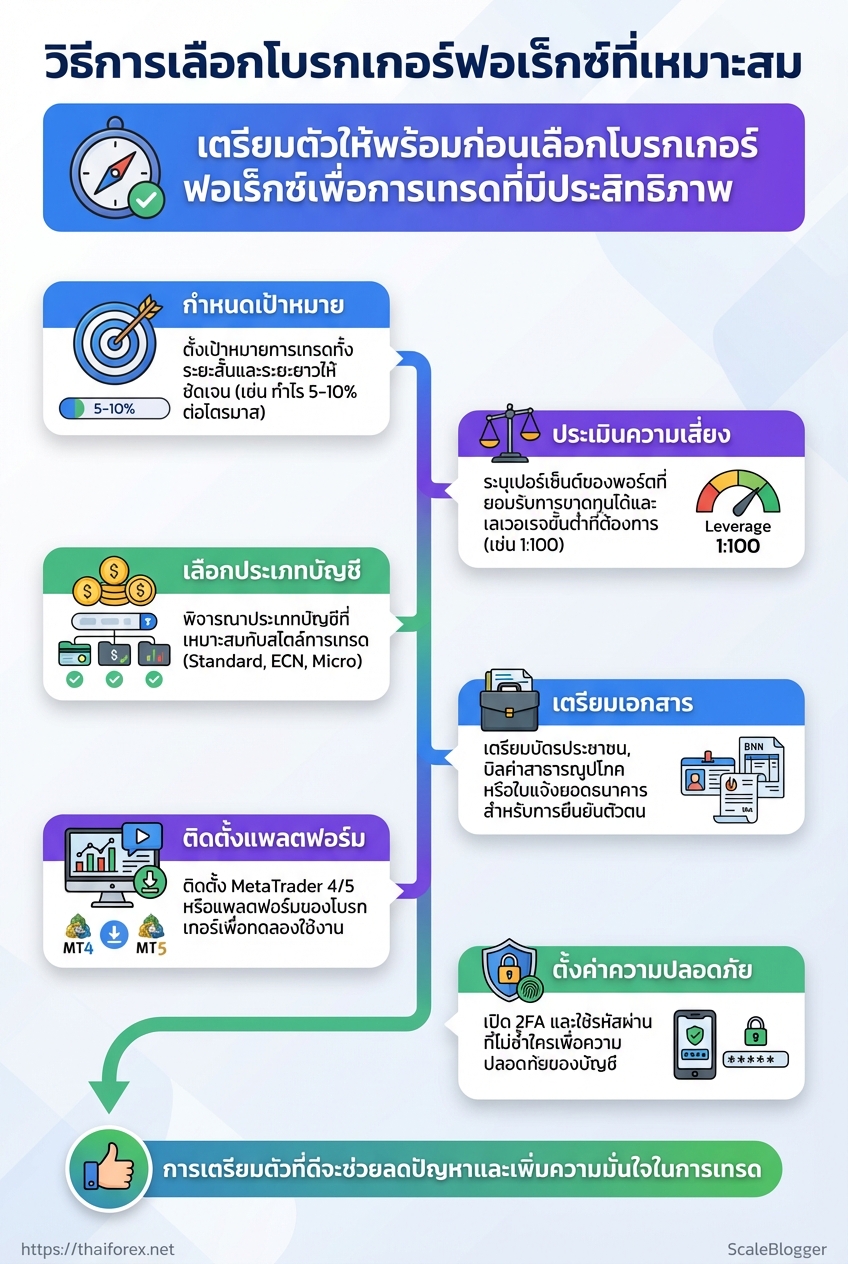

เริ่มจากการตั้งกรอบความต้องการให้ชัดก่อน — ถ้ารู้ว่าต้องการอะไรและรับความเสี่ยงได้แค่ไหน การเลือกโบรกเกอร์จะตรงประเด็นมากขึ้น การเตรียมเอกสารและเครื่องมือให้พร้อมช่วยลดเวลาระหว่างทดสอบบัญชีเดโมกับการเปิดบัญชีจริง และยังป้องกันปัญหาด้านการยืนยันตัวตนเมื่อถึงตอนฝากเงินจริง

กำหนดเป้าหมายการเทรดและความทนทานต่อความเสี่ยง

ตั้งเป้าหมายระยะสั้นและระยะยาวอย่างชัดเจนก่อนเริ่มค้นหาโบรกเกอร์ 1. เขียนเป้าระยะสั้น: เช่น ต้องการทำกำไร 5–10% ต่อไตรมาส หรือ ทดสอบกลยุทธ์ scalp เป็นเวลา 3 เดือน 2. เขียนเป้าระยะยาว: เช่น เติบโตพอร์ต 50% ใน 3 ปี หรือ สร้างรายได้เสริมเดือนละ X บาท 3. ประเมินความเสี่ยง: ระบุ % ของพอร์ตที่ยอมรับการขาดทุนได้ต่อการเทรดหนึ่งครั้ง และต่อเดือน

ระดับความเสี่ยงที่ยอมรับได้: ระบุเป็นเปอร์เซ็นต์ของพอร์ตหรือเป็นมูลค่าเงิน

เลเวอเรจขั้นต่ำที่ต้องการ: ระบุค่าที่ยอมรับได้ (เช่น 1:30, 1:100) เพื่อกรองโบรกเกอร์ที่เสนอเงื่อนไขไม่ตรง

ประเภทบัญชีที่ต้องการ: เช่น บัญชี Standard / ECN / Micro — ระบุความต้องการเกี่ยวกับสเปรด คอมมิชชั่น และขนาดล็อต

สิ่งที่ช่วยให้ตัดสินใจเร็วขึ้น: จัดตารางความต้องการของคุณ (สเปรด, เลเวอเรจ, ค่าธรรมเนียม, บัญชีทดลอง) แล้วนำไปเทียบกับโบรกเกอร์ที่สนใจ

เตรียมเอกสารและเครื่องมือที่จำเป็น

ก่อนเปิดบัญชีจริง เตรียมเอกสารและตั้งค่าความปลอดภัยให้ครบ เอกสารยืนยันตัวตน: บัตรประชาชนหรือหนังสือเดินทาง (สแกนหรือถ่ายภาพชัด) เอกสารยืนยันที่อยู่: บิลค่าสาธารณูปโภคล่าสุดหรือใบแจ้งยอดธนาคารไม่เกิน 3 เดือน แพลตฟอร์มเทรด: ติดตั้ง MetaTrader 4/5 หรือแพลตฟอร์มของโบรกเกอร์ที่ต้องการทดลอง การตั้งค่าความปลอดภัย: เปิด 2FA และใช้รหัสผ่านที่ไม่ซ้ำกับบัญชีอื่น * กระเป๋าเงิน/ช่องทางฝากถอน: ตรวจสอบว่ารองรับช่องทางที่ใช้งานในไทย

แนะนำให้ทดสอบแพลตฟอร์มด้วยบัญชีเดโมก่อน เช่น เปิดบัญชีกับ XM เพื่อทดสอบสเปรดและแพลตฟอร์ม และทดสอบการตอบสนองบริการลูกค้าก่อนฝากเงินจริง เช่น ทดสอบบริการลูกค้ากับ HFM ก่อนฝากเงินจริง

การทำสิ่งเหล่านี้ล่วงหน้าจะลดความเสี่ยงจากปัญหาทางเทคนิคและการยืนยันตัวตนเมื่อถึงเวลาฝากเงินจริง และทำให้กระบวนการเลือกโบรกเกอร์มุ่งตรงไปที่เงื่อนไขที่สอดคล้องกับกลยุทธ์การเทรดของคุณได้ทันที.

เกณฑ์สำคัญ 10 ข้อในการประเมินโบรกเกอร์

เลือกโบรกเกอร์ไม่ใช่แค่ดูว่าให้โบนัสเท่าไหร่ แต่ต้องตรวจสอบองค์ประกอบเชิงปฏิบัติจริงสิบข้อที่จะส่งผลโดยตรงต่อการเทรดและความเสี่ยงของบัญชี

เกณฑ์ด้านการกำกับดูแลและความน่าเชื่อถือ ใบอนุญาต: ตรวจสอบหน่วยงานกำกับและเลขใบอนุญาตบนเว็บไซต์โบรกเกอร์ การคุ้มครองลูกค้า: ดูว่ามีการแยกบัญชีลูกค้าและกองทุนประกันหรือไม่ * ประวัติการบังคับใช้: ค้นหาประกาศปรับหรือคดีร้องเรียนในอดีต

เปรียบเทียบหน่วยงานกำกับดูแลที่ได้รับความเชื่อถือพร้อมลักษณะความคุ้มครอง

| หน่วยงานกำกับ | พื้นที่อำนาจ | ความคุ้มครองลูกค้า | ข้อดี/ข้อควรระวัง |

|---|---|---|---|

| FCA (UK) | สหราชอาณาจักร / ยุโรป | การแยกบัญชีลูกค้า, สิทธิเรียกร้องผ่าน FSCS | ข้อดี: กฎเข้มงวดสูง / ควรระวังค่าดำเนินการระหว่างประเทศ |

| ASIC (Australia) | ออสเตรเลีย | การแยกสินทรัพย์ลูกค้า, มาตรฐานการรายงาน | ข้อดี: กฎโปร่งใส / ควรระวังไม่ครอบคลุมผู้บริโภคนอกภูมิภาค |

| CySEC (Cyprus) | ยุโรป (EU) | การคุ้มครองภายใต้ EU directives | ข้อดี: เข้าถึงตลาดยุโรป / บางครั้งมีการผ่อนปรนกว่า FCA |

| VFSC/หน่วยงานท้องถิ่น | ท้องถิ่น/ภูมิภาค | แตกต่างกันตามประเทศ | ข้อดี: เข้าถึงง่าย / ข้อควรระวัง: เกณฑ์คุ้มครองต่างกันมาก |

| ไม่มีใบอนุญาต | – | ไม่มีการคุ้มครอง | ข้อควรระวัง: เสี่ยงสูงต่อการฉ้อโกงและถอนเงินไม่ได้ |

การมีใบอนุญาตจากหน่วยงานที่เข้มงวดไม่ได้การันตีว่าปลอดภัย 100% แต่เป็นตัวกรองแรกที่จำเป็น

เกณฑ์ด้านต้นทุนการเทรดและสเปรด คำนวณต้นทุนรวม: สเปรด + คอมมิชชั่น + ค่าธรรมเนียมฝากถอน = ต้นทุนจริงต่อการเทรด บัญชีมีคอมมิชชั่น vs ไม่มี: บัญชี ECN มักมีสเปรดต่ำแต่คิดคอมมิชชั่นต่อล็อต

เปรียบเทียบต้นทุนการเทรดของรูปแบบบัญชีต่างๆ (บัญชีมาตรฐาน ECN ฯลฯ)

| ประเภทบัญชี | สเปรดเฉลี่ย (pip) | คอมมิชชั่น | ต้นทุนรวมต่อล็อต |

|---|---|---|---|

| บัญชีมาตรฐาน | โดยทั่วไป 1.0–1.5 | ✗ | โดยทั่วไป 1.0–1.5 pip |

| บัญชี ECN | โดยทั่วไป 0.0–0.3 | $3–$7 ต่อล็อต | ประมาณ 0.3–0.8 pip เทียบเท่า |

| บัญชีไมโคร | 1.5–3.0 | ✗ | สูงกว่าเนื่องจากสเปรดกว้าง |

| บัญชีสวิง/โปร | 0.5–1.0 | อาจมี | ขึ้นกับนโยบายโบรกเกอร์ |

| บัญชีสวิงพร้อมคอมมิชชั่น | 0.0–0.5 | $2–$5 ต่อล็อต | มักต่ำสุดเมื่อนับรวมคอมมิชชั่น |

สเปรดที่โฆษณาเป็นค่าโดยเฉลี่ยในสภาวะปกติ — ทดสอบด้วยบัญชีเดโมในช่วงเวลาตลาดจริงก่อนใช้เงินจริง

เกณฑ์ด้านแพลตฟอร์มและเครื่องมือเทรด ประสิทธิภาพ: ทดสอบความเร็วการเปิด/ปิดคำสั่งและการเชื่อมต่อ ฟีเจอร์วิเคราะห์: เส้นเทรนด์, indicator, backtest, การรองรับ EA และ VPS

เกณฑ์ด้านฝาก-ถอนและสกุลเงินที่รองรับ ช่องทางไทย: โอนผ่านธนาคารภายในประเทศ, บัตรเครดิต, e-wallets — ความรวดเร็วและค่าธรรมเนียมสำคัญ เงื่อนไขถอน: ตรวจสอบข้อผูกมัดจากโบนัสก่อนถอน

เกณฑ์ด้านบริการลูกค้าและแหล่งความช่วยเหลือ ภาษาที่ให้บริการ: การมีทีมภาษาไทยช่วยลดความเข้าใจผิด ทดสอบ: ส่งคำถามเช่น “กระบวนการถอนเงินต้องใช้เอกสารอะไรบ้าง” เพื่อตรวจเวลาตอบ

เกณฑ์ด้านโปรโมชั่น/โบนัส * อ่านเงื่อนไข: โบนัสมักมีข้อผูกมัดการเทรด — อย่าให้เป็นปัจจัยตัดสินหลัก

เกณฑ์ด้านประเภทคำสั่งและการดำเนินการคำสั่ง (Execution) ประเภทการดำเนินการ: Market execution vs Instant execution ส่งผลต่อ slippage ทดสอบ slippage: ใช้บัญชีเดโมในข่าวสำคัญเพื่อดูผล

เกณฑ์ด้านผลิตภัณฑ์ที่รองรับและคู่สกุลเงิน * รายการสินทรัพย์: ฟอเร็กซ์, โลหะ, พลังงาน, หุ้น CFD — พิจารณาค่าธรรมเนียมแยกสำหรับสินทรัพย์ที่ไม่ใช่ฟอเร็กซ์

เกณฑ์ด้านความปลอดภัยของบัญชีและข้อมูล สองชั้น: เปิด 2FA เสมอ รหัสผ่าน: ใช้รหัสที่ไม่ซ้ำกับบริการอื่น * นโยบายความเป็นส่วนตัว: ตรวจสอบการใช้ข้อมูลและการแชร์กับบุคคลที่สาม

หากต้องการทดสอบแพลตฟอร์มจริง แนะนำให้เริ่มจากบัญชีเดโมหรือบัญชีเล็กก่อน เช่น เปิดบัญชีกับ XM เพื่อทดสอบสเปรดและแพลตฟอร์ม หรือ ทดลองบัญชีกับ FBS เพื่อทดสอบช่องทางฝากถอนที่รองรับไทย. ทดสอบการบริการลูกค้าก่อนฝากจริงด้วยเช่นกัน เช่น ทดสอบบริการลูกค้ากับ HFM ก่อนฝากเงินจริง.

การประเมินตามสิบเกณฑ์นี้ช่วยให้การเลือกโบรกเกอร์เป็นไปอย่างมีเหตุผลและลดความเสี่ยงที่ไม่จำเป็นก่อนเริ่มเทรดจริง.

📝 Test Your Knowledge

Take this quick quiz to reinforce what you’ve learned.

วิธีการทดสอบโบรกเกอร์อย่างเป็นระบบ (Step-by-step)

เริ่มจากทำการทดลองเชิงปฏิบัติที่เป็นระบบก่อนฝากเงินจริง เพื่อให้มั่นใจว่าแพลตฟอร์ม การดำเนินคำสั่ง และการสนับสนุนตรงกับความคาดหวังของการเทรดจริง — วิธีนี้ลดความเสี่ยงด้านเทคนิคและการเงินได้อย่างชัดเจน

รายการที่ต้องเตรียม (Prerequisites)

เอกสารยืนยันตัวตน: สำเนาบัตรประชาชนหรือหนังสือเดินทาง พร้อมสำเนาทะเบียนบ้านหรือใบแจ้งยอดบัญชีธนาคาร

โปรแกรมและบัญชีที่ต้องติดตั้ง: ติดตั้ง MT4 หรือ MT5 และแอพมือถือของโบรกเกอร์ที่ต้องการทดสอบ

เครื่องมือช่วยทดสอบ: บัญชีเดโม, บัญชีจริงขั้นต่ำสำหรับฝากถอนทดลอง, โปรแกรมจับภาพหน้าจอเพื่อบันทึกหลักฐาน

ทักษะพื้นฐานที่ควรมี: การเปิด/ปิดคำสั่ง, ตั้ง stop loss/take profit, การติดตั้งและรัน EA เบื้องต้น

การเชื่อมต่ออินเทอร์เน็ตที่เสถียร: ความเร็วและความเสถียรมีผลต่อ slippage และการสั่งคำสั่ง

Step-by-step: เปิดบัญชีเดโมและทดสอบแพลตฟอร์ม

- สมัครบัญชีเดโมกับโบรกเกอร์ที่ต้องการ (ใช้เวลาประมาณ 5–10 นาที, ความยาก: ง่าย)

- ติดตั้งแพลตฟอร์ม

MT4/MT5หรือแอพมือถือและล็อกอิน (ใช้เวลาประมาณ 10–20 นาที, ความยาก: ง่าย) - ตั้งค่าพอร์ตโฟลิโอและติดตั้ง

EAตัวอย่างหนึ่งเพื่อทดสอบการรันออเดอร์อัตโนมัติ (ใช้เวลาประมาณ 30–60 นาที, ความยาก: ปานกลาง) - เปิดคำสั่ง Buy และ Sell ด้วยขนาดล็อตเล็ก ทดสอบ

stop lossและtake profit(ใช้เวลาประมาณ 15–30 นาที, ความยาก: ง่าย) - ทดสอบ slippage โดยสั่งคำสั่งตลาดหลายครั้งในช่วงเวลากลางข่าว เพื่อสังเกตการเติมคำสั่งและความต่างของราคา (ใช้เวลาประมาณ 1–2 ชั่วโมงรวมการสังเกต, ความยาก: สูง)

- บันทึกล็อกการเทรดและจับภาพหน้าจอเป็นหลักฐานทั้งการเติมคำสั่งและการแจ้งเตือนข้อผิดพลาด

- ยืนยัน KYC ส่งเอกสารตามคำขอของโบรกเกอร์ เช่น รูปถ่ายบัตรประชาชนและใบแจ้งยอด (เวลา: 1–72 ชั่วโมง ขึ้นกับโบรกเกอร์, ความยาก: ปานกลาง)

- ฝากเงินทดลองจำนวนน้อยเพื่อทดสอบช่องทางการฝาก (แนะนำจำนวนต่ำสุดที่โบรกเกอร์อนุญาต, เวลา: ขึ้นกับวิธี 0–72 ชั่วโมง, ความยาก: ง่าย) — แนะนำ ทดลองบัญชีกับ FBS เพื่อทดสอบช่องทางฝากถอนที่รองรับไทย

- เก็บหลักฐานการโอนและสกรีนช็อตของยอดเงินเข้าพอร์ต รวมเวลาที่ใช้จากการส่งคำขอฝากจนถึงเวลาที่เงินเข้าจริง

- ขอถอนเงินจำนวนเล็กน้อย ทดสอบค่าธรรมเนียมระยะเวลาและขั้นตอนการตรวจสอบ (เวลา: 1–10 วันทำการ, ความยาก: ปานกลาง) — ตรวจสอบรายละเอียดค่าธรรมเนียมก่อนเริ่มด้วย เปรียบเทียบค่าธรรมเนียมกับ Exness ก่อนตัดสินใจ

- ทดสอบบริการลูกค้าด้วยคำถามเชิงเทคนิคและเรื่องการเงินเพื่อตรวจสอบความเร็วและคุณภาพการตอบกลับ (แนะนำทดสอบแชทสดหรืออีเมล) — ลอง ทดสอบบริการลูกค้ากับ HFM ก่อนฝากเงินจริง

Step-by-step: เปิดบัญชีจริงและทดสอบการฝาก-ถอน

การทดสอบแบบเป็นระบบนี้ให้ข้อมูลเชิงปฏิบัติที่ทำให้ตัดสินใจได้ชัดเจนขึ้น ทั้งเรื่องสเปรด การเติมคำสั่ง การฝากถอน และการบริการลูกค้า — ทำบันทึกทุกขั้นตอนไว้เป็นหลักฐาน เพื่อให้การย้ายโบรกเกอร์หรือการอัพเกรดบัญชีทำได้อย่างมั่นใจและปลอดภัย.

การสาธิตการเปรียบเทียบจริงระหว่างโบรกเกอร์ตัวอย่าง

เริ่มด้วยภาพรวมเชิงปฏิบัติ: ตารางด้านล่างสรุปคุณลักษณะสำคัญที่เทรดเดอร์มักใช้เปรียบเทียบเมื่อต้องเลือกโบรกเกอร์ เช่น การกำกับดูแล สเปรดเฉลี่ย ประเภทบัญชี และช่องทางฝากถอน ข้อมูลในตารางถูกจัดให้อ่านง่ายเพื่อให้สามารถจับคู่กับเป้าหมายการเทรดของแต่ละคน (สวิงเทรดเดอร์ ทราดเดอร์รายวัน หรือผู้เริ่มต้น)

สรุปเปรียบเทียบโบรกเกอร์ตามเกณฑ์สำคัญเพื่อช่วยการตัดสินใจ

| ชื่อโบรกเกอร์ | ใบอนุญาต | สเปรดเฉลี่ย | ประเภทบัญชี | ช่องทางฝากถอน |

|---|---|---|---|---|

| โบรกเกอร์ A | FCA / CySEC (หน่วยงานหลัก) | 0.1–0.8 pip (RAW/ECN) |

ECN, Standard, Demo | บัตรเครดิต, โอนธนาคาร, e-wallet |

| โบรกเกอร์ B | ASIC / IFSC (บางหน่วยงาน) | 0.5–1.5 pip (Standard) |

Standard, Micro, Islamic | บัตร, โอน, local payment |

| โบรกเกอร์ C | Local regulator + International (mixed) | 0.3–1.0 pip |

Standard, Fixed, Demo | โอนธนาคาร, TrueMoney, e-wallet |

| โบรกเกอร์ D | Regulated (ระดับกลาง) | 1.0–2.5 pip (บัญชีเริ่มต้น) |

Micro, Standard | บัตรเครดิต, โอน, ตัวแทนฝาก |

| ข้อสรุปโดยย่อ | — | — | — | เลือกตามสไตล์: ECN สำหรับสเกลเล็ก-ความเร็ว, Standard สำหรับผู้เริ่มต้น; ตรวจสอบช่องทางฝากถอนที่รองรับไทย |

ตารางนี้ออกแบบมาเพื่อช่วยเลือกโบรกเกอร์ตามเงื่อนไขการเทรดจริง: ถ้าต้องการสเปรดแคบและเทรดเร็ว โบรกเกอร์ A แบบ ECN น่าสนใจ ขณะที่ผู้เริ่มต้นมักพอใจกับโบรกเกอร์ B/C ที่มีบัญชี Standard และช่องทางฝากถอนสะดวกสำหรับไทย

- การทดสอบจริงแนะนำให้เปิด

บัญชีเดโมเพื่อเช็คสเปรดและความเสถียรของแพลตฟอร์ม - ลองฝากถอนยอดเล็กเพื่อตรวจสอบความเร็วและค่าธรรมเนียมจริง

- เช็คบริการลูกค้า (แชทสด/ภาษาไทย) ก่อนตัดสินใจฝากเงินจริง

ข้อจำกัดของการเปรียบเทียบคือข้อมูลสเปรดและเงื่อนไขเปลี่ยนได้ตามสภาวะตลาดและนโยบายโบรกเกอร์ จึงแนะนำให้ทดสอบด้วยตัวเองและใช้บัญชีเดโมก่อนนำเงินจริงเข้าใช้งาน การทดลองเล็ก ๆ จะบอกได้ชัดกว่าแค่ดูตัวเลขบนหน้าเว็บ.

ข้อผิดพลาดที่พบบ่อยและการแก้ไข (Troubleshooting Common Issues)

การเจอปัญหาเช่นแพลตฟอร์มค้าง ถอนเงินล่าช้า หรือความต่างของราคา (requotes/slippage) เป็นเรื่องปกติในการเทรดฟอเร็กซ์ แต่ส่วนใหญ่แก้ได้ด้วยการตรวจสอบเป็นระบบและข้อความสื่อสารที่ชัดเจน จากประสบการณ์ เทคนิคที่ได้ผลคือเริ่มจากการแยกสาเหตุพื้นฐาน (เช่น เครือข่าย, เซิร์ฟเวอร์โบรกเกอร์, การตั้งค่าพอร์ทโฟลิโอ) ก่อนขยับไปยังขั้นตอนที่ซับซ้อนขึ้น การทดสอบบนบัญชีเดโมหรือฝากถอนเล็กน้อยช่วยให้จับปัญหาได้เร็วโดยไม่เสี่ยงมาก และการเตรียมข้อมูลก่อนติดต่อฝ่ายสนับสนุนจะทำให้ปัญรถูกแก้เร็วขึ้น ตัวอย่างที่ใช้บ่อยได้แก่การรีสตาร์ท MT4/MT5 ตรวจสอบสถานะ KYC และเก็บสกรีนช็อตของ requote/slippage เพื่อเป็นหลักฐานในการร้องเรียน

ปัญหาการเชื่อมต่อและแพลตฟอร์มค้าง

สาเหตุทั่วไป: อินเทอร์เน็ตไม่เสถียร, เซิร์ฟเวอร์โบรกเกอร์ล่ม, โหนดภายในเครื่องมีปัญหา

- ปิดโปรแกรมเทรดและรีสตาร์ทคอมพิวเตอร์หรือมือถือ

- ตรวจสอบการเชื่อมต่อ: ทดลองเปิดหน้าเว็บอื่นหรือใช้คำสั่ง

pingไปยังเซิร์ฟเวอร์ของโบรกเกอร์ - ตรวจสอบสถานะเซิร์ฟเวอร์โบรกเกอร์บนเว็บไซต์หรือแชทสด

4. ถ้ามีปัญหายังเกิดขึ้น ให้ส่งข้อความต่อฝ่ายสนับสนุนพร้อมข้อมูลต่อไปนี้: ชื่อบัญชี: หมายเลขบัญชีเทรด เวลาเกิดปัญหา: เวลาที่แน่นอนพร้อมโซนเวลา * สกรีนช็อต/ล็อกไฟล์: แนบภาพหน้าจอหรือไฟล์ล็อก

ตัวอย่างข้อความติดต่อ support: > สวัสดีครับ/ค่ะ ผม/ฉันมีปัญหาเชื่อมต่อกับ MT5 บัญชีเลขที่ 123456 เวลา 13:24 GMT+7 แพลตฟอร์มค้างและไม่ยอมส่งคำสั่ง แนบสกรีนช็อตและไฟล์ล็อกมาด้วย รบกวนตรวจสอบและแจ้งสถานะเซิร์ฟเวอร์ด้วยครับ/ค่ะ

ปัญหาการถอนเงินถูกปฏิเสธหรือล่าช้า

สาเหตุทั่วไป: ข้อจำกัดโบนัส เงื่อนไขบัญชีไม่ครบถ้วน หรือ KYC ยังไม่เสร็จ

- ตรวจสอบเงื่อนไขโบนัส: โบนัสบางรายการปิดกั้นการถอนจนกว่าจะทำเทิร์นครบ

- ตรวจสอบ KYC: เอกสารต้องชัดเจนและไม่หมดอายุ

- สื่อสารกับฝ่ายการเงิน: ส่งอีเมลที่ระบุหมายเลขคำขอ ใบเสร็จ และสถานะ KYC

ตัวอย่างข้อความถึงฝ่ายการเงิน: > รบกวนอัพเดตสถานะคำขอถอนเลขที่ TRX-7890 ผมได้แนบสแกนหน้าบัตรประชาชนและสลิปธนาคารแล้ว ต้องการทราบเหตุผลการปฏิเสธถ้ามี

แนะนำให้ทดลองฝาก/ถอนเล็กน้อยกับบัญชีจริงเพื่อตรวจสอบช่องทางการเงิน เช่น ทดลองบัญชีกับ FBS เพื่อทดสอบช่องทางฝากถอนที่รองรับไทย

ปัญหาความแตกต่างของราคา (requotes/slippage) ขณะส่งคำสั่ง

สาเหตุและการวัด: ล่าช้าจากสภาพคล่องตลาด, เลือก market execution ในช่วงข่าวสำคัญจะเพิ่มความเสี่ยง * วัด slippage: บันทึกเวลาส่งคำสั่ง ราคาที่ส่ง และราคาที่ถูกส่งจริง เปรียบเทียบความต่างเป็น pip

ตั้งค่าเพื่อลดผลกระทบ: 1. ใช้ limit orders แทน market orders เมื่อเป็นไปได้

- ตั้งค่า

slippage toleranceในแพลตฟอร์มให้เหมาะสม - หลีกเลี่ยงการส่งคำสั่งช่วงข่าวที่มีความผันผวนสูง

ทดสอบพฤติกรรมเหล่านี้บนบัญชีเดโมก่อนนำไปใช้จริง เช่น เปิดบัญชีกับ XM เพื่อทดสอบสเปรดและแพลตฟอร์ม และ ทดสอบบริการลูกค้ากับ HFM ก่อนฝากเงินจริง

การจัดการปัญหาแบบเป็นระบบและการเตรียมหลักฐานก่อนติดต่อโบรกเกอร์ทำให้กระบวนการแก้ไขเร็วและมีประสิทธิภาพมากขึ้น — นั่นช่วยให้เวลาที่ยืนอยู่หน้าจอใช้ไปกับการเทรด ไม่ใช่การโต้แย้งปัญหาซ้ำๆ.

คำแนะนำหลังการเลือกโบรกเกอร์และการติดตามผล

หลังจากตัดสินใจเลือกโบรกเกอร์ ขั้นตอนสำคัญคือการทดลองใช้งานเชิงปฏิบัติจริงในกรอบเวลา 30–90 วันพร้อม KPI ชัดเจน เพื่อยืนยันว่าแพลตฟอร์มและบริการตรงกับความต้องการการเทรดจริงของคุณ

แผนการทดลองจริง 30–90 วัน

- กำหนดกรอบเวลา

- กำหนด KPI ที่วัดผลได้

เริ่มด้วยการตั้งช่วงทดลอง 30 วันสำหรับการทดสอบเบื้องต้น และขยายเป็น 60–90 วันหากต้องการข้อมูลเพิ่มขึ้น

- ประสิทธิภาพคำสั่ง: เปอร์เซ็นต์การเติมคำสั่ง (

order fill rate) และเวลาสลิปเพจ (slippage) - ต้นทุนรวม: ค่า Spread + ค่าคอมมิชชั่น เฉลี่ยต่อคู่สกุลเงิน

- เสถียรภาพแพลตฟอร์ม: จำนวนการตัดการเชื่อมต่อหรือข้อผิดพลาดต่อเดือน

- การสนับสนุนลูกค้า: เวลาตอบกลับเฉลี่ยและความสามารถแก้ปัญหา

- วิธีบันทึกผลและวิเคราะห์ข้อมูล

- บันทึกรายการเทรด: เก็บไฟล์

CSVหรือสกรีนช็อตของประวัติคำสั่งแยกตามประเภทคำสั่ง - บันทึกเหตุการณ์: จดวันที่ เวลา และบริบทเมื่อเกิด slippage, requote หรือปัญหาแพลตฟอร์ม

- วิเคราะห์: สร้างสเปรดชีตสรุป KPI รายสัปดาห์และกราฟแนวโน้ม เพื่อดูแนวโน้มปัญหาหรือค่าใช้จ่ายที่พุ่งขึ้น

ตัวอย่างการทดสอบที่แนะนำ: เปิดบัญชีเดโมเพื่อเช็คการทำงานของแพลตฟอร์มก่อนใช้งานจริง เช่น เปิดบัญชีกับ XM เพื่อทดสอบสเปรดและแพลตฟอร์ม ฝากเงินจำนวนน้อยเพื่อทดสอบช่องทางฝากถอน เช่น ทดลองบัญชีกับ FBS เพื่อทดสอบช่องทางฝากถอนที่รองรับไทย ทดสอบการบริการลูกค้าด้วยกรณีสอบถามซัพพอร์ตจริง เช่น ทดสอบบริการลูกค้ากับ HFM ก่อนฝากเงินจริง ตรวจสอบโครงสร้างค่าธรรมเนียมเชิงลึกก่อนตัดสินใจย้าย เช่น เปรียบเทียบค่าธรรมเนียมกับ Exness ก่อนตัดสินใจ

เกณฑ์การตัดสินใจว่าจะย้ายหรือยังคงใช้โบรกเกอร์

- สัญญาณเตือนชัดเจน: Spread หรือคอมมิชชั่นสูงขึ้นอย่างสม่ำเสมอ, การตัดการเชื่อมต่อบ่อย, การเติมคำสั่งล้มเหลว หรือการบริการลูกค้าไม่ตอบแก้ปัญหา

- ขั้นตอนเก็บหลักฐาน: บันทึกสกรีนช็อต พิมพ์รายงานเทรด และเก็บอีเมล/แชทที่ติดต่อกับโบรกเกอร์เป็นไฟล์แยก

- พิจารณาด้านภาษี/การรายงาน: ระบุยอดเงินฝาก-ถอนและกำไรขาดทุนตามเอกสารโบรกเกอร์เพื่อคำนวณภาษี รายงานที่ชัดเจนจะช่วยเมื่อเปลี่ยนโบรกเกอร์หรือย้ายบัญชีไปต่างประเทศ

- รวบรวมหลักฐานทั้งหมดก่อนย้ายบัญชี

- แจ้งฝ่ายสนับสนุนเพื่อขอคำชี้แจงเป็นลายลักษณ์อักษร

- วางแผนการโอนทุนและปิดตำแหน่งที่เปิดค้างอย่างรอบคอบ

การทดลองระบบอย่างมีกรอบเวลาและหลักฐานชัดเจนช่วยลดความเสี่ยงและตัดสินใจได้เฉียบคม เมื่อลองตามแผนนี้แล้วจะรู้ทันทีว่าโบรกเกอร์ที่เลือกตอบโจทย์การเทรดจริงหรือควรหาทางเลือกอื่นต่อไป.

Conclusion

ถ้าตัดสินใจจากค่าคอมหรือโฆษณาเพียงอย่างเดียว มักเจอสเปรดกว้าง ฝากถอนช้า หรือการสนับสนุนที่ไม่ตอบโจทย์ การอ่านเกณฑ์ 10 ข้อ การทดสอบแบบเป็นระบบ และการดูตัวอย่างเปรียบเทียบที่สาธิตไว้ในบทความช่วยให้มองเห็นภาพชัดขึ้น — ทั้งเรื่องความโปร่งใสของค่าธรรมเนียม ระดับการกำกับดูแล และสภาพการส่งคำสั่งจริงที่ส่งผลต่อผลลัพธ์การเทรด การเลือกโบรกเกอร์ฟอเร็กซ์ที่เหมาะสมคือการผสานข้อมูลเชิงปริมาณ (สเปรด/เลเวอเรจ/ค่าธรรมเนียม) กับการทดสอบเชิงคุณภาพ (บริการลูกค้า การฝากถอน) — ตัวอย่างเปรียบเทียบโบรกเกอร์ที่ทดลองบนบัญชีเดโมแสดงให้เห็นความต่างของสเปรดและการเติมคะแนนสภาพคล่องอย่างชัดเจน

ก้าวต่อไปทำได้ชัดเจน: ทดสอบด้วยบัญชีเดโมอย่างน้อยสองโบรกเกอร์, ตรวจสอบเอกสารกำกับดูแลและนโยบายการฝากถอน, และ ติดตามผลการเทรดจริง 30–90 วัน ก่อนย้ายเงินทุนเต็มรูปแบบ วันนี้ลองเริ่มจากการทำเช็คลิสต์ง่าย ๆ: – เปิดบัญชีเดโม สองรายเพื่อเปรียบเทียบสเปรดและการส่งคำสั่ง – ยืนยันใบอนุญาตและนโยบายฝากถอน – ตั้งกฏการจัดการความเสี่ยง ก่อนใช้เงินจริง

หากต้องการคู่มือเชิงปฏิบัติหรือแบบฟอร์มเช็คลิสต์สำหรับการประเมิน подроб, ดูบทความเพิ่มเติมที่ คู่มือเลือกโบรกเกอร์ฟอเร็กซ์ — การเทรดฟอเร็กซ์ จะมีโอกาสมากขึ้นเมื่อเลือกพาร์ตเนอร์ที่เหมาะสมและทดสอบอย่างมีระเบียบ.