ตลาดที่ขึ้นลงไม่หยุดทำให้การตัดสินใจเทรดกลายเป็นเรื่องเหนื่อยใจสำหรับคนไทยหลายคนที่เริ่มต้นแล้วเจอสัญญาณขัดแย้งระหว่างกราฟกับข่าวเศรษฐกิจทุกสัปดาห์ นี่ไม่ใช่ปัญหาของโชคหรือสัญชาตญาณเพียงอย่างเดียว แต่เป็นความไม่เข้าใจในหลักการของ การวิเคราะห์เชิงเทคนิค กับ การวิเคราะห์พื้นฐาน และวิธีผสมทั้งสองอย่างให้เป็นระบบเดียวกันเพื่อจัดการความเสี่ยงอย่างมีเหตุผล

มุมมองที่ชัดเจนเรื่องเครื่องมือ เวลา และบริบทตลาด จะเปลี่ยนการตัดสินใจจากการเดาเป็นการวางแผนได้จริง การรู้ว่าเมื่อใดควรฟังกราฟแท่งเทียนหรือเมื่อต้องให้ความสำคัญกับตัวเลขเศรษฐกิจช่วยให้ลดการขาดทุนที่ไม่จำเป็น และทำให้โอกาสชนะในการเทรดมีน้ำหนักมากขึ้นกว่าการพึ่งพาโชคหรือเทรนเดียวอย่างเดียว

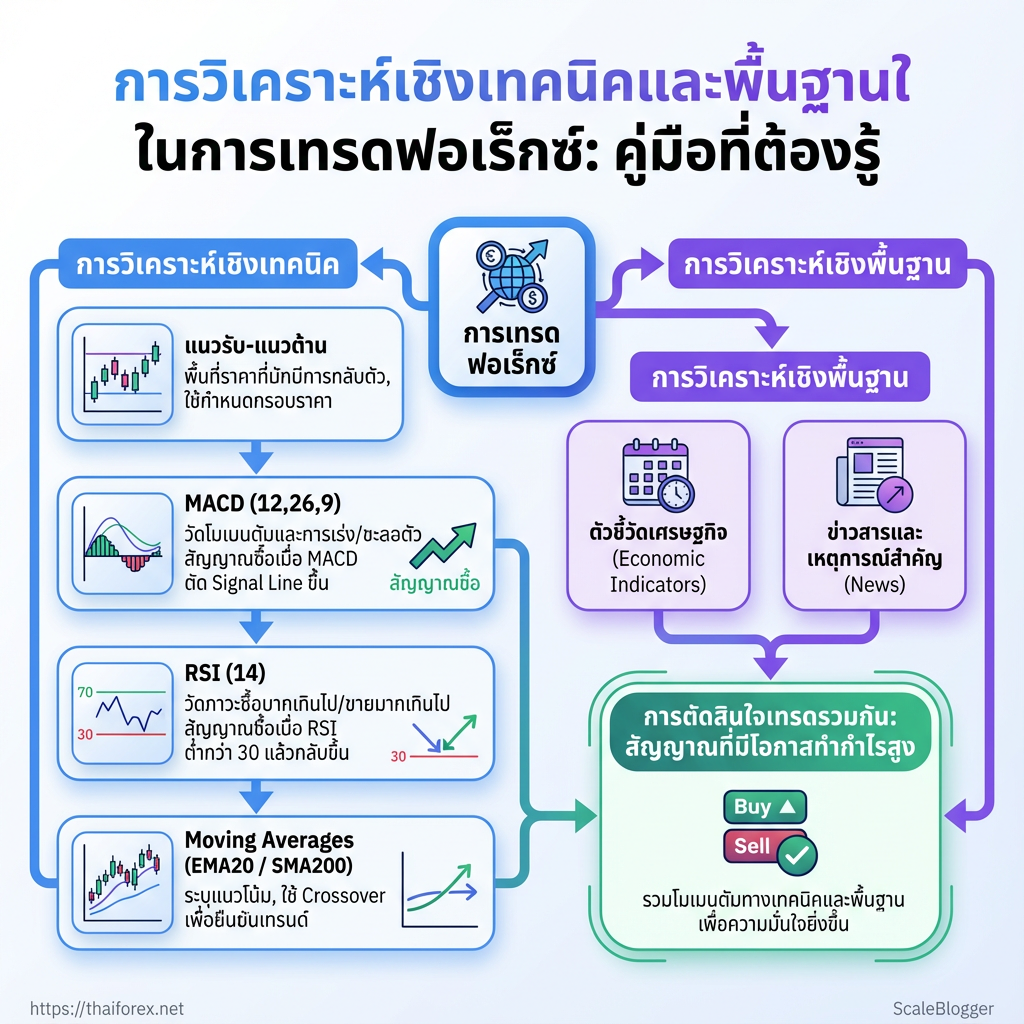

ภาพรวมของการวิเคราะห์เชิงเทคนิคและพื้นฐาน

การวิเคราะห์เชิงเทคนิคและการวิเคราะห์พื้นฐานเป็นสองกรอบคิดที่นักเทรดใช้ตัดสินใจในตลาด แต่หน้าที่และข้อมูลที่พึ่งพาต่างกันชัดเจน การวิเคราะห์เชิงเทคนิคมองรูปแบบราคาและปริมาณเพื่อตัดสินจังหวะเข้าออกระยะสั้นถึงกลาง ขณะที่การวิเคราะห์พื้นฐานประเมินมูลค่าที่แท้จริงของสินทรัพย์โดยดูปัจจัยเศรษฐกิจ ตัวชี้วัดองค์กร หรือปัจจัยมหภาคเพื่อคาดการณ์แนวโน้มระยะกลางถึงยาว

การวิเคราะห์เชิงเทคนิค: วิธีศึกษาโดยใช้กราฟ ราคา รูปแบบแท่งเทียน และตัวชี้วัดเชิงสถิติ เช่น RSI, MACD, เส้นค่าเฉลี่ยเคลื่อนที่ เพื่อหาจุดซื้อขายตามแนวรับ แนวต้าน และความแรงของแนวโน้ม

การวิเคราะห์พื้นฐาน: ประเมินมูลค่าจากปัจจัยภายนอก เช่น ตัวเลข GDP, อัตราดอกเบี้ย, งบการเงินบริษัท, นโยบายการเงิน เพื่อพิจารณาว่าราคาปัจจุบันสะท้อนมูลค่าที่แท้จริงหรือไม่

ตัวอย่างเหตุการณ์ตลาดที่เน้นแต่ละวิธี

- เหตุการณ์ที่ใช้เชิงเทคนิค: การเทรดข่าวสั้น ๆ หลังข้อมูลการจ้างงานรายเดือน — ราคาแกว่งเร็ว นักลงทุนใช้กราฟ 5–15 นาทีและระดับราคาเพื่อกำหนดจุดเข้าออก

- เหตุการณ์ที่ใช้พื้นฐาน: การลงทุนในสกุลเงินประเทศหลังการปรับขึ้นอัตราดอกเบี้ย — นักลงทุนมองว่าอัตราดอกเบี้ยสูงขึ้นจะหนุนค่าเงินในระยะยาว

การใช้งานจริงมักผสมกัน: เทคนิคช่วยจับจังหวะเข้าออก ส่วนพื้นฐานให้เหตุผลในการถือครองระยะยาว

หลักการปฏิบัติที่ใช้กันบ่อย

ผสมกรอบเวลา: ใช้กราฟ 1H–4H เพื่อจังหวะ เข้าออก และกราฟวัน/สัปดาห์เพื่อแนวโน้มหลัก ยืนยันด้วยปริมาณ: สัญญาณราคาเมื่อมาพร้อมปริมาณที่เพิ่มมักเชื่อถือได้มากขึ้น * คำนึงความเสี่ยง: กำหนด stop-loss ตามความผันผวน ไม่ใช่แค่มาตรฐานเชิงเทคนิคเท่านั้น

สรุปความแตกต่างหลักระหว่างการวิเคราะห์เชิงเทคนิคและพื้นฐานเพื่อการอ้างอิงอย่างรวดเร็ว

| เกณฑ์เปรียบเทียบ | การวิเคราะห์เชิงเทคนิค | การวิเคราะห์พื้นฐาน | เมื่อใช้งาน |

|---|---|---|---|

| หลักการ | วิเคราะห์รูปแบบราคาและสถิติ | ประเมินมูลค่าจากปัจจัยเศรษฐกิจ/งบการเงิน | จังหวะสั้น–กลาง vs ระยะกลาง–ยาว |

| ข้อมูลที่ใช้ | ราคา, ปริมาณ, ดัชนีเทคนิค | GDP, อัตราดอกเบี้ย, รายได้บริษัท | ข้อมูลตลาดภายใน vs ข้อมูลเศรษฐกิจภายนอก |

| กรอบเวลาเหมาะสม | นาที–เดือน | เดือน–ปี | เดย์เทรด/สวิงเทรด vs ลงทุนระยะยาว |

| ข้อดี | จับจังหวะเข้าออกได้แม่นยำ | ให้เหตุผลเชิงมูลค่าในการถือครอง | เชื่อมโยงการตัดสินใจระยะต่างกัน |

| ข้อจำกัด | อาจให้สัญญาณหลอกในข่าวรุนแรง | ช้า ไม่ตอบสนองต่อความผันผวนระยะสั้น | ต้องประยุกต์ร่วมกันบ่อยครั้ง |

วิเคราะห์จากตารางนี้แล้ว จะเห็นว่าการเลือกใช้ขึ้นกับเป้าหมายเวลาและข้อมูลที่พร้อม การผสมทั้งสองแบบอย่างมีหลักเหตุผลจะลดความเสี่ยงและเพิ่มความแม่นยำในการตัดสินใจตลาดได้จริง ๆ.

การเข้าใจทั้งสองกรอบนี้ทำให้วางแผนการเทรดที่เหมาะกับเป้าหมายได้ชัดเจนขึ้น และเมื่อลองประยุกต์จริง จะเห็นว่าแต่ละเครื่องมือเติมเต็มจุดอ่อนของอีกฝ่ายได้อย่างเป็นประโยชน์.

เครื่องมือและตัวชี้วัดสำคัญทางเทคนิคที่ควรรู้

การอ่านแผนภูมิไม่ใช่โชค — มันคือการใช้ชุดเครื่องมือที่ทำหน้าที่ต่างกันเพื่อยืนยันสัญญาณเดียวกัน วิธีคิดง่ายๆ คือให้ตัวชี้วัดแต่ละชิ้นเป็น “เลนส์” ที่มองตลาดจากมุมต่างกัน: แนวรับ-แนวต้าน ให้กรอบราคา, Moving Averages ให้แนวโน้ม, RSI ให้แรงกระตุ้น, และ MACD ให้สัญญาณจังหวะการเปลี่ยนเทรนด์ เมื่อใช้ร่วมกัน สัญญาณปลอมจะถูกคัดทิ้งบ่อยขึ้นและโอกาสการเทรดที่มีความเป็นไปได้สูงจะชัดขึ้น

แนวรับ-แนวต้าน: พื้นที่ราคาที่ราคาเคยหยุดหรือกลับตัวบ่อยครั้ง ให้ใช้ระดับจากราคา high/low ก่อนหน้า และระดับแนวนอนที่ทับซ้อนกับ volume profile MACD: ตั้งค่าเริ่มต้น 12,26,9 ใช้เส้น MACD-Crossover และ histogram เพื่อจับการเร่ง/ชะลอของโมเมนตัม RSI: ตั้งค่า 14 เป็นมาตรฐาน; ใช้เพื่อวัดภาวะ overbought/oversold และ divergence กับราคา Moving Averages: ใช้ SMA/EMA แบบคู่ เช่น EMA 20 เพื่อแนวโน้มระยะสั้น และ SMA 200 สำหรับแนวโน้มระยะยาว

การตั้งค่าและสัญญาณที่ใช้งานได้จริง

- MACD (12,26,9): สัญญาณซื้อเมื่อเส้น MACD ตัดขึ้นเหนือ signal line พร้อม histogram ขยายขึ้น

- RSI (14): สัญญาณซื้อเมื่อ RSI ลดลงต่ำกว่า 30 แล้วกลับขึ้น หรือเกิด bullish divergence กับราคาที่ทำ low ต่ำกว่าแต่ RSI ทำ low สูงกว่า

- Moving Averages (EMA20 / SMA50 / SMA200): ใช้ crossover เพื่อยืนยันเทรนด์ — ตัวอย่าง EMA20 ตัด SMA50 ขึ้น = เทรนด์ขาขึ้นเริ่มต้น

วิธีหลีกเลี่ยงสัญญาณเทียม

- ใช้การยืนยันจาก timeframe สูงกว่า เช่น 4H หรือ Daily เพื่อยืนยันสัญญาณจาก 1H

- ตรวจสอบปริมาณ (volume) ว่าสนับสนุนการเคลื่อนไหวราคา

- หลีกเลี่ยงสัญญาณในช่วง low volatility หรือ news-driven spikes

ตัวอย่างการใช้งานจริง: หากราคาแตะแนวรับสำคัญและ RSI แสดง divergence บวกกับ MACD histogram เปลี่ยนจากลบเป็นบวก จะเป็นสัญญาณที่มีน้ำหนักมากกว่าการพึ่ง RSI เพียงอย่างเดียว

เปรียบเทียบอินดิเคเตอร์หลักตามการใช้งานและจุดเด่น/ข้อจำกัด

เปรียบเทียบอินดิเคเตอร์หลักตามการใช้งานและจุดเด่น/ข้อจำกัด

| อินดิเคเตอร์ | จุดเด่น | ข้อจำกัด | กรอบเวลาที่แนะนำ |

|---|---|---|---|

| แนวรับ-แนวต้าน | ให้ระดับตัดสินใจเข้า/ออกชัดเจน | ถูกทำลายได้โดยข่าวหรือ breakout เทียม | 1H, 4H, Daily |

| MACD | จับการเปลี่ยนโมเมนตัมและ divergence | ช้ากว่า oscillator ในช่วง sideway | 1H, 4H, Daily |

| RSI | ระบุ overbought/oversold และ divergence ได้ดี | ให้สัญญาณผิดในเทรนด์แรง | 1H, 4H |

| Moving Averages | กรอง noise และชี้แนวโน้มหลัก | ล้าหลังราคา (lagging) | 15m–Daily ขึ้นกับค่า MA |

| Bollinger Bands | วัดความผันผวนและสัญญาณ squeeze/expansion | ไม่บอกทิศทางแน่นอน ต้องคู่กับ trend | 1H, 4H |

การใช้ตัวชี้วัดให้เกิดประสิทธิภาพคือการจับคู่สัญญาณจากหลายเลนส์และเลือกกรอบเวลาที่สอดคล้องกับแผนการเทรด — น้อยแต่มาก เมื่อสัญญาณหลายตัวพูดเป็นเสียงเดียวกัน โอกาสสำเร็จก็สูงขึ้น.

การวิเคราะห์พื้นฐานสำหรับฟอเร็กซ์: ปัจจัยที่ต้องติดตาม

ปฏิทินเศรษฐกิจเป็นศูนย์กลางของการวิเคราะห์พื้นฐานสำหรับฟอเร็กซ์ เพราะตัวชี้วัดเศรษฐกิจหลักสามารถขยับค่าเงินได้ทันที การอ่านปฏิทินให้เป็นไม่ได้หมายถึงดูเวลาอย่างเดียว แต่ต้องเข้าใจว่าตัวเลขเทียบกับคาดการณ์อย่างไร และควรวางแผนการเทรดก่อนและหลังข่าวอย่างเป็นระบบ

ปฏิทินเศรษฐกิจและตัวชี้วัดที่ต้องรู้

อัตราดอกเบี้ย: การตัดสินใจของธนาคารกลางที่ส่งสัญญาณเชิงบวกต่อสกุลเงิน CPI (เงินเฟ้อ): การเร่งขึ้นของ CPI มักหนุนให้คาดการณ์การขึ้นดอกเบี้ยเพิ่มขึ้น GDP: วัดการเติบโตทางเศรษฐกิจ เป็นตัวกำหนดแนวโน้มระยะกลาง-ยาวของสกุลเงิน NFP / การจ้างงาน: สำหรับดอลลาร์สหรัฐฯ ตัวเลขนี้สร้างความผันผวนระดับสูงทันที ดุลการค้า: ภาวะเกิน/ขาดดุลส่งผลต่ออุปสงค์ของสกุลเงินระยะยาว

การตีความตัวเลขเมื่อเทียบกับคาดการณ์ ทิศทางเหนือคาดการณ์: มักเสริมสกุลเงิน (ถ้าข่าวเป็นบวกต่อเศรษฐกิจ) ทิศทางต่ำกว่าคาดการณ์: ทำให้สกุลเงินอ่อนลง แต่ต้องพิจารณาบริบท (เช่น เศรษฐกิจชะลอตัวแค่ชั่วคราว) ความแตกต่างกับคาดการณ์เล็กน้อย: มักทำให้ตลาดปรับราคาอย่างค่อยเป็นค่อยไป ความแตกต่างที่ใหญ่และไม่คาดคิด: สร้างความผันผวนรุนแรง — ระวังการล้างสถานะ

- เตรียมแผนก่อนข่าวให้เรียบร้อย

- ปรับขนาดตำแหน่งให้เข้ากับความเสี่ยงข่าว

- ใช้

stop-lossที่มีเหตุผลและหลีกเลี่ยงการตั้งlimitใกล้ข่าว - รอให้ตลาดเรียกสภาพคล่องหลังข่าวก่อนเข้าตาม (หากเป็นเทรดระยะสั้น)

สรุปตัวชี้วัดเศรษฐกิจที่สำคัญ พร้อมผลกระทบที่คาดหวังต่อตลาดฟอเร็กซ์

| ตัวชี้วัด | ประเทศตัวอย่าง | ความคาดหวังเชิงทิศทาง | ความรุนแรงของผลกระทบ |

|---|---|---|---|

| อัตราดอกเบี้ย | สหรัฐฯ / ยูโรโซน | สูงขึ้น → สกุลเงินแข็งค่า | สูง |

| CPI (เงินเฟ้อ) | สหรัฐฯ / สหราชอาณาจักร | เพิ่ม → คาดการขึ้นดอกเบี้ย | สูง |

| GDP | ญี่ปุ่น / เยอรมนี | เติบโต → สกุลเงินแข็งกว่า | กลาง |

| NFP / การจ้างงาน | สหรัฐฯ | เพิ่มขึ้น → ดอลลาร์แข็ง | สูงมาก |

| ดุลการค้า | จีน | เกินดุล → สกุลเงินแข็ง | กลาง-ยาว |

การตีความร่วมกับบริบทนโยบายและท่าทีธนาคารกลางช่วยให้ตัดสินใจได้แม่นขึ้น และการวางแผนก่อน-หลังข่าวเป็นสิ่งที่แยกมืออาชีพกับมือสมัครเล่นออกจากกันจริง ๆ.

📝 Test Your Knowledge

Take this quick quiz to reinforce what you’ve learned.

การผสานวิเคราะห์เชิงเทคนิคและพื้นฐานเข้าด้วยกัน

การรวมสองมุมมองช่วยให้การตัดสินใจเทรดมีความมั่นใจมากขึ้น: วิเคราะห์เชิงเทคนิคจะบอกจังหวะราคาและความน่าจะเป็นของการเคลื่อนไหวระยะสั้น ในขณะที่วิเคราะห์พื้นฐานประเมินแรงขับเคลื่อนระยะยาวและเหตุการณ์ความเสี่ยง การผสานต้องเป็นกรอบปฏิบัติที่ชัดเจน — สัญญาณจากทั้งสองฝั่งควรยืนยันกันก่อนเปิดออเดอร์ และความเสี่ยงต้องถูกคำนวณจากทั้งแง่ความผันผวนเชิงเทคนิคและปัจจัยพื้นฐานที่อาจเปลี่ยนเกม

- ตรวจสอบบริบทตลาดกว้างก่อนทุกออเดอร์

- ระบุตราสารที่สอดคล้องกับเทรนด์ระยะกลาง (เช่นเดียวกับกรอบเวลา H4/วัน)

- ใช้สัญญาณเชิงเทคนิค (เช่น

moving averages crossover,RSI divergence) เป็นตัวชี้จังหวะเข้า-ออก - ตรวจสอบปฏิทินเศรษฐกิจและข่าวสำคัญเพื่อประเมินความเสี่ยงของการเคลื่อนไหวอย่างฉับพลัน

- ปรับขนาดล็อตและตั้ง

stop-loss/take-profitโดยคำนึงถึงความผันผวนทั้งเชิงเทคนิคและพื้นฐาน

- สัญญาณข้ามวิธี: รอให้แนวรับ/แนวต้านจากเชิงเทคนิคสอดคล้องกับระดับพื้นฐาน เช่น ราคาทดสอบระดับอัตราดอกเบี้ยสำคัญหรือข่าว GDP

- การจัดการความเสี่ยง: ให้ใช้ขนาดล็อตที่ทำให้ความเสี่ยงต่อเทรดไม่เกินเปอร์เซ็นต์ที่กำหนดของพอร์ต

- การยืนยัน: หลีกเลี่ยงการเข้าเมื่อมีข่าวแรงจะออกภายใน 24 ชั่วโมง ยกเว้นมีการวางแผนเฉพาะ

สรุปขั้นตอนการตัดสินใจและข้อสังเกตในแต่ละขั้นตอนเพื่อเป็นเช็คลิสต์สำหรับเทรดเดอร์

| ขั้นตอน | การวิเคราะห์เชิงเทคนิค | การวิเคราะห์พื้นฐาน | ตัวชี้วัดยืนยัน |

|---|---|---|---|

| เตรียมข้อมูล | ตรวจกราฟ H1/H4/Day, ระบุเทรนด์ | ดูปฏิทินเศรษฐกิจ, ข่าวบริษัท | ปริมาณการซื้อขายเพิ่มขึ้น, ข่าวสำคัญ |

| วิเคราะห์เทรนด์ | แนวโน้มขึ้น/ลง, เส้นค่าเฉลี่ย | นโยบายอัตราดอกเบี้ย, ดัชนี PMI | แนวโน้มสอดคล้องทั้งสองฝั่ง |

| ยืนยันข่าว | รอดูการรีแอคชั่นราคา | วิเคราะห์ผลกระทบเชิงเศรษฐกิจ | ราคาไม่หลุดระดับสำคัญหลังข่าว |

| ตั้งจุดเข้า-ออก | ใช้ Fibonacci/Support-Resistance | ประเมินกรอบเวลาที่ข่าวมีผล | สัญญาณโมเมนตัมร่วม (MACD/RSI) |

| จัดการความเสี่ยง | วาง stop-loss, ปรับล็อต |

พิจารณาความเสี่ยงทางข่าว | ความผันผวนคาดการณ์ได้ (ATR) |

การอ่านตารางนี้ช่วยแปลงแนวคิดเป็นเช็คลิสต์ที่ใช้ได้จริงและลดการตัดสินใจแบบอารมณ์ ข้อดีจะเห็นชัดเมื่อสัญญาณทั้งสองฝั่งจับกัน — ความน่าจะเป็นชนะเทรดเพิ่มขึ้นและการจัดการความเสี่ยงจะเป็นระบบมากขึ้น

การใช้กรอบผสานแบบนี้จะทำให้การเทรดเป็นระบบมากขึ้นและลดการตัดสินใจรีบร้อนเมื่อสถานการณ์เปลี่ยนเร็ว — ง่ายต่อการนำไปทดสอบในบัญชีเดโมก่อนใช้เงินจริง.

การบริหารความเสี่ยงและจิตวิทยาการเทรด

การจัดการความเสี่ยงคือองค์ประกอบที่แยกเทรดเกอร์ที่อยู่รอดกับผู้ที่พังออกจากกันได้อย่างชัดเจน — เริ่มจากหลักง่าย ๆ แล้วขยายเป็นระบบที่ทำงานซ้ำได้จริง การกำหนด เปอร์เซ็นต์ความเสี่ยงต่อเทรด, การคำนวณขนาดล็อตตาม stop-loss และการใช้เครื่องมือช่วยลดความเสี่ยงคือหัวใจสำคัญที่ต้องฝึกให้เป็นนิสัย

หลักปฏิบัติพื้นฐานที่ควรยึด กำหนดความเสี่ยงต่อเทรด: แนะนำเริ่มที่ 1% ของทุนต่อเทรด; ผู้ที่มีประสบการณ์อาจขยายเป็น 1–2% เมื่อมีระบบที่พิสูจน์ได้ ใช้ stop-loss ที่มีเหตุผล: วาง stop-loss ตามโครงสร้างราคา (support/resistance) ไม่ใช่แค่อัตราส่วนความเสี่ยง-ผลตอบแทนที่ตั้งใจไว้ * คำนวณขนาดล็อตตามความเสี่ยง: ให้ขนาดล็อตสอดคล้องกับจำนวนเงินที่พร้อมสูญเสีย ไม่ใช่แค่ความรู้สึกหรือขนาดของบัญชี

วิธีคำนวณขนาดล็อตแบบง่าย ๆ (ตัวอย่างเชิงปฏิบัติ)

- คำนวณจำนวนเงินที่พร้อมเสี่ยง = ทุนเริ่มต้น × ความเสี่ยงต่อเทรด (%)

- แปลงเป็นสกุลดอลลาร์ (ถ้าจำเป็น) เพื่อใช้กับค่าพิปของคู่สกุลเงินนั้น

- ขนาดล็อต = จำนวนเงินที่พร้อมเสี่ยง ÷ (ระยะ

stop-lossเป็นพิป × ค่าพิปต่อ 1 ล็อต)

คำอธิบายตัวแปร: ระยะ stop-loss: จำนวนพิปจากจุดเข้าไปยัง stop-loss. ค่าพิปต่อ 1 ล็อต: สำหรับคู่หลักที่หน่วยเป็น USD, ค่าพิปโดยประมาณคือ $10 ต่อ 1 standard lot (ขึ้นกับคู่สกุลเงินและอัตราแลกเปลี่ยน).

แสดงตัวอย่างการคำนวณขนาดล็อตและการสูญเสียตามเปอร์เซ็นต์ทุนเพื่อให้ผู้อ่านเห็นภาพชัดเจน

| ทุนเริ่มต้น | ความเสี่ยงต่อเทรด (%) | ขนาดล็อตตัวอย่าง | มูลค่าความเสี่ยง (THB/USD) |

|---|---|---|---|

| 10,000 THB | 1% / 2% | 0.01 / 0.01 lot | 100 / 3.03 |

| 50,000 THB | 1% / 2% | 0.03 / 0.06 lot | 500 / 15.15 |

| 100,000 THB | 1% / 2% | 0.06 / 0.12 lot | 1,000 / 30.30 |

| 500,000 THB | 1% / 2% | 0.30 / 0.60 lot | 5,000 / 151.52 |

| 1,000,000 THB | 1% / 2% | 0.60 / 1.21 lot | 10,000 / 303.03 |

หมายเหตุ: ตัวอย่างข้างต้นใช้สมมติฐานเพื่อให้เข้าใจภาพรวม — stop-loss = 50 pips, ค่าพิปของ 1 standard lot ≈ $10, และอัตราแลกเปลี่ยนสมมติ 33 THB = 1 USD เพื่อแสดงมูลค่า THB/USD ผลลัพธ์จริงขึ้นกับคู่สกุลเงินและอัตราแลกเปลี่ยน ณ ขณะนั้น

เครื่องมือช่วยลดความเสี่ยงที่ควรใช้รวมถึง: คำสั่ง stop-loss อัตโนมัติ: บังคับตัดขาดทุนตามแผน คำสั่ง take-profit / trailing stop: ล็อกกำไรเมื่อราคาเป็นไปตามที่คาด * บัญชีเดโม: ทดสอบขนาดล็อตและกลยุทธ์โดยไม่เสี่ยงเงินจริง (บริการเดโมเป็นประโยชน์มาก ที่ การเรียนรู้การใช้บัญชีเดโมในการเทรดฟอเร็กซ์ จะมีแบบฝึกหัดและกรณีศึกษา)

การควบคุมอารมณ์เป็นสิ่งที่ต้องฝึกควบคู่กับกฎการบริหารเงิน — เมื่อขนาดล็อตถูกคำนวณตามระบบแล้ว ให้ยึดตามแผน ไม่ปรับเพิ่มเพราะความโกรธหรือความโลภ ฝึกทำบันทึกการเทรดและตรวจสอบว่าการปฏิบัติสอดคล้องกับกฎหรือไม่ เพื่อให้ความเสี่ยงเป็นสิ่งที่บริหารได้ ไม่ใช่สิ่งที่กำหนดชะตาเทรดของคุณ

ท้ายที่สุด ความปลอดภัยของทุนคือฐานของความยั่งยืน; เมื่อการบริหารเงินและจิตวิทยาเข้าที่ ผลกำไรก็มีโอกาสสะสมได้อย่างมั่นคงและต่อเนื่อง.

แผนการเทรดและตัวอย่างกลยุทธ์สำหรับผู้เริ่มต้น

เริ่มจากแผนการเทรดที่ชัดเจนก่อนลงเงินจริง — ระบุกรอบเวลา, ขนาดล็อต, กฎการเข้า-ออก, และการจัดการความเสี่ยงอย่างชัดเจน แล้วนำกลยุทธ์พื้นฐานที่ควบคุมได้มาใช้เพื่อฝึกวินัย ตลาดให้โอกาสตามรูปแบบ; งานของเทรดเดอร์คือเลือกรูปแบบที่ตรงกับนิสัยความเสี่ยงและเวลาว่าง

เปรียบเทียบกลยุทธ์หลักที่แนะนำสำหรับผู้เริ่มต้นตามความเสี่ยงและกรอบเวลา

| กลยุทธ์ | กรอบเวลา | สัญญาณเข้า | ความเสี่ยง/ผลตอบแทนที่คาดหวัง |

|---|---|---|---|

| Trend-following | วันถึงสัปดาห์ | ข้าม EMA (เช่น EMA(50) ตัด EMA(200)) |

ความเสี่ยงปานกลาง / ผลตอบแทนปานกลาง-สูง |

| Breakout | ชั่วโมงถึงวัน | ปิดเหนือแนวต้านหรือช่องแคบด้วย volume | ความเสี่ยงสูง / ผลตอบแทนสูงแต่ไม่สม่ำเสมอ |

| Mean-reversion | ชั่วโมง | ราคาแตะแบนด์บน/ล่างหรือ RSI >70/<30 | ความเสี่ยงต่ำ-ปานกลาง / ผลตอบแทนปานกลาง |

| News-based | นาทีถึงชั่วโมง | ปฏิกิริยาราคาหลังข่าวสำคัญ (หลีกเลี่ยงช่วงสเปรดกว้าง) | ความเสี่ยงสูง / ผลตอบแทนไม่แน่นอน |

| Scalping | นาที | สัญญาณจากราคาและ liquidity, ใช้ tight stop |

ความเสี่ยงสูงต่อบ่อย / ผลตอบแทนเล็กๆ แต่สะสม |

ตลาดแสดงให้เห็นว่ากลยุทธ์ที่สอดคล้องกับการจัดการความเสี่ยงและความสม่ำเสมอให้ผลในระยะยาวมากกว่าการตามข่าวแบบสุ่ม

เทมเพลตแผนการเทรดใช้งานได้จริง

- กำหนดเวลาทำการ (เช่น 1–2 ชั่วโมงเช้า)

- เลือกคู่สกุลเงิน 2–3 คู่ที่มีสภาพคล่องสูง

- ระบุกลยุทธ์หลัก (เช่น Trend-following) และกลยุทธ์รอง (เช่น Mean-reversion)

- ขนาดตำแหน่ง: ไม่เกิน 1–2% ของพอร์ตต่อการเทรดหนึ่งครั้ง

- กำหนดกฎเข้า: ตัวอย่าง

Buyเมื่อEMA(50)ตัดขึ้นEMA(200)และ RSI >50 - กำหนดกฎออก: ตั้ง

stop-lossระดับเทคนิค และตั้งtake-profitที่อัตราส่วนความเสี่ยง/ผลตอบแทนอย่างน้อย 1:2 - บันทึกทุกการเทรดในสมุดบันทึกและทบทวนสัปดาห์ละครั้ง

การประเมินผลกลยุทธ์แบบเบื้องต้น

Win rate: เปอร์เซ็นต์คำสั่งที่กำไร Expectancy: ค่าเฉลี่ยกำไรต่อเทรด (รวมค่าขาดทุน) Max drawdown: การขาดทุนสูงสุดในช่วงทดสอบย้อนหลัง

การทดสอบย้อนหลังและบัญชีเดโมช่วยให้เห็นค่า Expectancy และ Max drawdown ก่อนเสี่ยงเงินจริง — การฝึกบนเดโมหรือการเรียนรู้การใช้บัญชีเดโมจะลดความผิดพลาดเริ่มต้นได้มาก

เริ่มจากกลยุทธ์เรียบง่ายและขยับความซับซ้อนเมื่อบันทึกผลเป็นบวก เพราะฝึกวินัยกับแผนชัดเจนสำคัญกว่าการไล่หาเทคนิคใหม่ทุกสัปดาห์.

เครื่องมือและโบรกเกอร์ที่แนะนำสำหรับผู้เริ่มต้น

สำหรับผู้เริ่มต้น ควรเริ่มจากการใช้เครื่องมือพื้นฐานที่ช่วยลดความซับซ้อนของการตัดสินใจ แล้วเลือกโบรกเกอร์ที่มีความน่าเชื่อถือ รองรับบัญชีเดโม และมีเงื่อนไขการฝาก-ถอนชัดเจน เครื่องมือที่แนะนำจะช่วยให้เห็นภาพ สเปรด ความเสี่ยง และการจัดการคำสั่งได้ง่ายขึ้น ส่วนการเลือกโบรกเกอร์ควรมีเกณฑ์ที่ชัดเจนก่อนสมัครจริง

เครื่องมือวิเคราะห์ที่แนะนำ แพลตฟอร์มเทรด: ใช้ MetaTrader 4/5 หรือเว็บเทอร์มที่มี charting ระดับกลาง-สูง กราฟและอินดิเคเตอร์: เลือกชุดที่ไม่เกิน 3 ชิ้นต่อกราฟเพื่อหลีกเลี่ยงสัญญาณขัดแย้ง บัญชีเดโม: ฝึกแผนการเทรดและการจัดการความเสี่ยงก่อนฝากเงินจริง เครื่องมือบริหารความเสี่ยง: ใช้คำนวณขนาดล็อตและอัตราส่วนความเสี่ยง/ผลตอบแทน

เกณฑ์การเลือกโบรกเกอร์ (ขั้นตอนปฏิบัติ)

- ตรวจสอบการกำกับดูแลและนโยบาย KYC/AML ให้ชัดเจน

- ดูประเภทบัญชีและค่าใช้จ่ายจริง —

สเปรด, ค่าคอมมิชชั่น, ค่า Swap - ทดลองฝาก-ถอนด้วยจำนวนเล็กน้อยและตรวจเวลาการประมวลผล

- ประเมินการสนับสนุนภาษาและช่องทางติดต่อสำหรับไทย

- เริ่มจากบัญชีเดโม และย้ายไปบัญชีจริงเมื่อกลยุทธ์มีความสม่ำเสมอ

เปรียบเทียบบริการโบรกเกอร์หลักที่เป็นพันธมิตรตามสเปก เช่น สเปรด โบนัส การสนับสนุนภาษา

| โบรกเกอร์ | สเปรดเฉลี่ย | ฝากถอน | การสนับสนุน/โบนัส |

|---|---|---|---|

| XM | 0.6–1.6 pips (Standard) | รองรับบัตร, โอน, e-wallet; ค่าธรรมเนียมตามช่องทาง | 24/5 ฝ่ายบริการภาษาไทย, โปรโมชั่นต้อนรับ |

| FBS | 0.5–1.5 pips (Micro/Standard) | ฝากถอนผ่านธนาคารท้องถิ่น, e-wallet, บางช่องทางมีค่าธรรมเนียม | โบนัสต้อนรับและโปรโมชั่นเทรดดิ้ง |

| Exness | 0.0–0.8 pips (Raw/Zero) | ถอนเร็วมาก (บางช่องทางภายในวันเดียว), หลายช่องทางฟรี | รองรับหลายภาษา, โปรโมชั่นจำกัด |

| HFM | 0.7–1.8 pips (Standard) | ฝากถอนผ่านธนาคารท้องถิ่น, e-wallet; เวลาดำเนินการแตกต่าง | บริการลูกค้า 24/5, โปรโมชั่นและแข่งกิจกรรม |

วิเคราะห์สั้น ๆ: ตารางนี้แสดงการแลกเปลี่ยนระหว่างต้นทุนการเทรดและความสะดวกในการฝากถอน — หากต้องการสเปรดต่ำสุด Exness มักโดดเด่น แต่ XM และ HFM ให้บริการลูกค้าและโปรโมชันที่เป็นมิตรกับผู้เริ่มต้น ส่วน FBS เหมาะกับผู้ชอบโบนัสและโปรโมชั่นเป็นแรงจูงใจ

ความโปร่งใสของลิงก์พันธมิตร: เมื่อใช้ลิงก์แนะนำ ควรแจ้งผู้อ่านว่ามีค่าคอมมิชชั่นและไม่มีผลต่อความเป็นกลางของรีวิว ตัวอย่างของโบรกเกอร์ที่แนะนำ: XM, Exness, HFM, FBS

การเลือกเครื่องมือและโบรกเกอร์ที่เหมาะสมทำให้เวลาฝึกฝนเดโมและการเปลี่ยนมาเป็นบัญชีจริงมีความเสี่ยงน้อยลงและเพิ่มโอกาสประสบความสำเร็จในระยะยาว.

Conclusion

หลังจากอ่านภาพรวมของการวิเคราะห์เชิงเทคนิคและพื้นฐาน, เครื่องมือสำคัญ, วิธีผสานกัน และตัวอย่างกลยุทธ์สำหรับผู้เริ่มต้นแล้ว สิ่งที่เห็นชัดคือการเทรดที่ยั่งยืนต้องอาศัยทั้งกราฟที่อ่านเป็นและการติดตามปัจจัยพื้นฐานอย่างสม่ำเสมอ ไม่ว่าจะสงสัยว่าจะผสมเทคนิคกับพื้นฐานอย่างไร หรือต้องเริ่มจากบัญชีทดลองก่อนหรือไม่ คำตอบสั้นๆ คือให้เริ่มจากการทดสอบในสภาพแวดล้อมที่ไม่มีความเสี่ยง แล้วค่อยนำผลมาปรับในพอร์ตจริง ตัวอย่างที่ยกไว้ก่อนหน้านี้ — กลยุทธ์เทรนด์ตามค่าเฉลี่ยเคลื่อนที่เมื่อตรงกับข่าวเศรษฐกิจสำคัญ — แสดงให้เห็นว่า การรอให้สัญญาณสองด้านสอดคล้องกันช่วยลดสัญญาณหลอกได้จริง.

- ตั้งแผนการเทรดที่ชัดเจน: ระบุจุดเข้าออกและขนาดล็อตก่อนเทรด

- ทดสอบกลยุทธ์ในบัญชีทดลอง: ปรับจนเห็นผลต่อเนื่องก่อนใช้เงินจริง

- บริหารความเสี่ยงเสมอ: จำกัดการขาดทุนต่อเทรดและติดตามจิตวิทยา

ก้าวต่อไปที่เป็นรูปธรรมคือเลือกแพลตฟอร์มสำหรับฝึกและเริ่มทดสอบ กลยุทธ์ที่อ่านมาใช้งานได้จริงเมื่อได้รับการทดลองและปรับแต่ง ดังนั้น ทดลองเปิดบัญชี XM แบบทดลองเพื่อฝึกกลยุทธ์ และใช้ผลการทดสอบเป็นหลักฐานในการตัดสินใจก่อนย้ายสู่พอร์ตจริง: ทดลองเปิดบัญชี XM แบบทดลองเพื่อฝึกกลยุทธ์